新年期市交易延续萎缩 商品与金融期货仍有热点

02.07 / 2022

02.07 / 2022

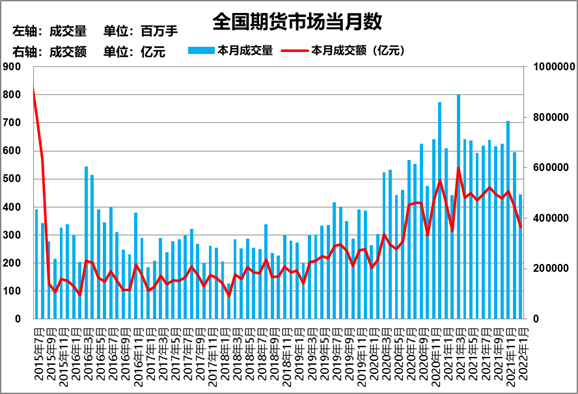

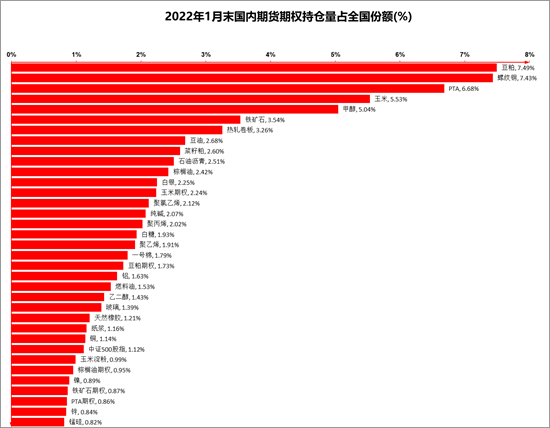

根据中国期货业协会最新统计数据,2022年1月我国期货期权市场成交量为4.43 亿手,成交额为36.64万亿元,同比2021年1月的6.07亿手和46.23万亿元分别下降27.03%和20.73%;环比2021年12月的5.95亿手和44.73万亿元分别下降25.52%和18.09%;相比2020年1月的2.63亿手和20.32万亿元分别增长68.44%和80.31%。1月份我国期货期权市场反映了全球新冠疫情持续扩散、美联储加息与缩表将提速、输入型通胀压力不减、国内股市出现连续下跌和春节假期效应下市场资金减仓或轻仓交易和各类避险机构利用期货期权工具管理价格风险的刚需。

图:历年我国期货市场月度成交规模数据变化

数据来源:中国期货业协会、方正中期研究院整理

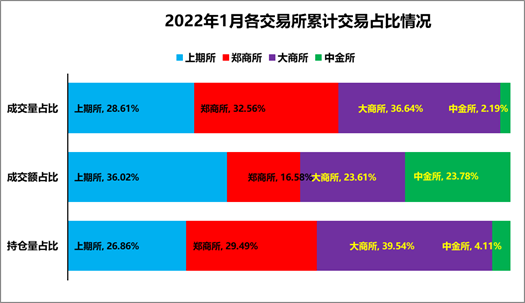

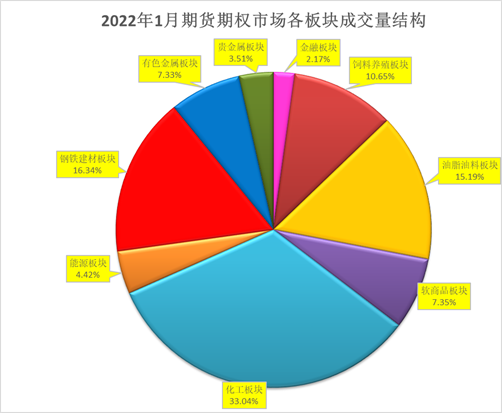

上海期货交易所2022年1月成交量为1.26亿手,成交额为13.2万亿元,同比分别增长40.16%和23.62%,环比分别下降28.77%和16.73%,分别占全国市场的28.61%和36.02%。

郑州商品交易所1月成交量为1.44亿手,成交额为6.07万亿元,分别占全国市场的32.56%和16.58%,同比分别下降28.75%和19.86%,环比分别下降23.41%和22.26%。

大连商品交易所1月成交量为1.62亿手,成交额为8.65万亿元,分别占全国市场的36.64%和23.61%,同比分别下降10.71%和16.23%,环比分别下降25.59%和22.83%。

中国金融期货交易所1月成交量为0.097亿手,成交额为8.71万亿元,分别占全国市场的2.19%和23.78%,同比分别下降12.02%和21.04%,环比分别下降6.80%和11.56%。

2022年1月我国期货期权市场延续2021年四季度成交规模萎缩态势的具体有五大因素:

第一,今年1月份是春节假期,相比2021年提前半个月,市场资金减仓离场、轻仓过节或获利了结令市场交投热情在去年12月之后再度下降,加之交易日减少共同加剧市场成交下降;

第二,今年从市场九大板块成交数据来看,成交量指标上跌幅最大四个板块是能源、贵金属、饲料养殖和软商品,分别下降70%、56%、48%、39%;成交额指标上跌幅最大四个板块是贵金属、饲料养殖、能源和软商品,分别下降51%、49%、48%、36%;首月以上四大板块众多品种成交萎缩,如煤焦三品种均导致全市场成交规模大幅下降;

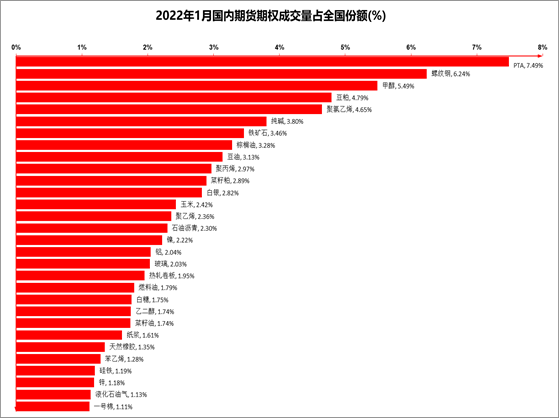

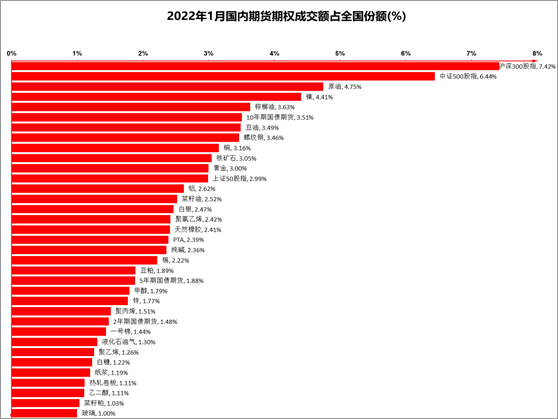

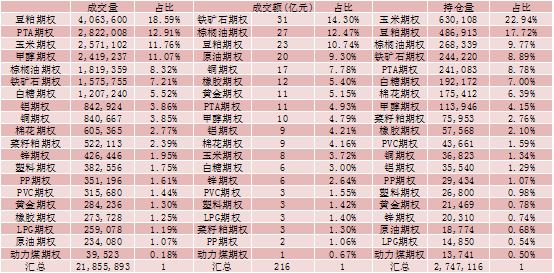

第二,1月最具活跃度的期货品种中的PTA、甲醇、钢材、豆粕、燃料油、菜籽粕、白银、豆棕油、PVC、玻璃纯碱、沪深300、中证500、镍、铜、天胶、原油和黄金期货成交量和成交额占比居前20位,但大部分品种1月出现成交规模下滑,也助推整个市场成交规模下滑;

第四、1月成交下降最厉害的期货品种主要包括动力煤、焦炭、焦煤、鸡蛋、燃料油、锰硅、沪深300股指、白银、玻璃、苹果、黄大豆二号、豆粕、镍、天然橡胶、纸浆、热轧卷板、硅铁和菜粕期货,这些品种1月成交量和成交额降增幅居前20位成为直接导致市场交易规模大减的“主力军”;

第五,1月我国股指期货市场呈现跟随现货大盘交易规模大幅下滑态势,沪深300股指期货成交量和成交额萎缩居前,分别下滑34%和42%;中证500股指期货成交量和成交额分别下降24%和17%,上证50股指期货降幅最低分别是0.3%和16%;而沪深300股指期权成交量和成交额萎缩1.5%和45%。

当然,我们在看到全国期货期权市场1月份成交规模大幅萎缩同时,也发现有三个增长的方面:

第一,我国商品期权市场在1月份就出现成交规模上升,据WIND数据显示,2022年1月我国商品期权总成交量累计达到2185.6万多张,同比增长约 73.7%,累计成交额达到216亿,同比增加约24%,1月底总持仓量达到274.7多万张,同比增加27%左右。

表1:2022年1月商品期权成交情况及排序(单位:手,亿元)

数据来源:WIND、方正中期研究院整理

第二,1月我国国债期货市场呈现成交规模上升情况,2年期国债期货成交量和成交额增幅最大,分别增长45%和46%;2年期国债期货成交量和成交额分别大增22%和25%,10年期国债期货成交量和成交额分别增长1.8%和5%。

第三,1月化工板块整体出现成交量和成交额均同比增长的亮点,分别增长6.7%和39.1%,成为期货期权市场九大板块中唯一增长的板块;其中,PVC、LPG、纯碱、20号胶、LLDPE和短纤期货成交量同比分别增长199.66%、116.44%、89.82%、45.96%、33.42%和25.16%,成交额同比分别增长258.85%、177.02%、208.80%、60.72%、52.99%和39.24%。

我们发现,从2021年11月和12月开启的全市场成交量和成交额增速下降已经延续至2022年。一方面是去年第四季度成交量和成交额的增速为全年最缓慢的季度水平;另一方面,2022年春节假期在1月底和2月初,跨月份影响今年前2个月的市场交易规模,这样将直接影响第一季度全国市场的交易规模整体水平,将会导致今年一季度交易规模同比出现显著下降。

我们预计,2022年第一季度受2021年末成交开始出现萎缩影响,同时2022年1-2月正值传统元旦和春节假期,市场资金轻仓或减仓过节氛围较强,2022年第一季度全国期货期权市场成交规模仍将保持较低水平,同比和环比均可能继续下滑。受此影响,2022年全年我国期货期权市场交易规模将呈现“低调”的态势。

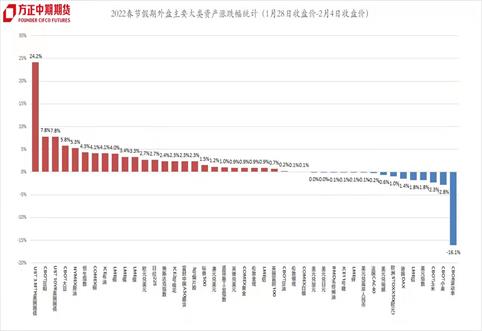

受到全球能源供给紧张、季节性寒冬需求上升、双拉尼娜气候干扰和全球绿色低碳经济转型共同推动,2022年全球石化能源商品、农林大宗商品、有色金属、稀有贵金属等板块商品价格将保持易涨难跌走势,供给方面仍以偏紧为主,全球大宗商品市场热度不减。

春节假期,外盘影响较大的宏观经济数据主要是美国非农数据,表现超预期的美国非农数据对有色贵金属形成利空影响。风险事件则主要是欧英澳等发达国家央行议息会议释放鹰派货币政策,另外美联储官员数次讲话均强调加息的必要性,美联储3月加息确定性强;美元指数走弱对有色贵金属形成利多影响,尤其是对贵金属形成利多影响。有色贵金属整体行情将会延续春节前的走势,强者恒强,弱者偏弱。

春节期间海外金融市场大幅波动,大宗商品价格低位反弹对节后国内债市形成压力。随着美联储3月份加息临近,叠加市场对于欧洲、英国等主要央行货币政策预期鹰派,春节期间美债收益率大幅上涨,欧洲主要经济体国债收益率上行幅度也较大。

当前国内政策对冲力度进一步提升,经济偏弱与政策宽松的环境有利于我国国债牛市行情延续。近期国内货币宽松预期逐步兑现,央行超额续作MLF、下调政策性金融工具利率、LPR报价利率跟随下调,国债期货连续大涨,短端收益率下行幅度高于长期收益率,收益率曲线呈现牛陡表现。市场利空因素在于海外国债收益率快速回升,国内外利差水平明显收窄,叠加国内政府债券发行前置,市场存在一定的供给压力,国内外利差收窄也会对我国债市形成一定的压制,我国国债期货将在今年呈现进一步活跃的态势。

重要事项:

本报告中的信息均源于公开资料,方正中期研究院对信息的准确性及完备性不作任何保证,也不保证所包含的信息和建议不会发生任何变更。我们力求报告内容的客观、公正,但文中的观点、结论和建议仅供参考,报告中的信息和意见并不构成所述期货合约的买卖出价和征价,投资者据此作出的任何投资决策与本公司和作者无关,方正中期期货有限公司不承担因根据本报告操作而导致的损失,敬请投资者注意可能存在的交易风险。本报告版权仅为方正中期研究院所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制发布,如引用、转载、刊发,须注明出处为方正中期期货有限公司。

相关推荐

-

国债期货日度策略20250808

08.08 / 2025

-

股指期货日度策略20250808

08.08 / 2025

-

方正中期有色金属日度策略20250808

08.08 / 2025

-

方正中期养殖油脂产业链日度策略报告20250808

08.08 / 2025

-

方正中期新能源产业链日度策略20250808

08.08 / 2025

京公网安备 11010502033121号

京公网安备 11010502033121号