【橡胶】需求恢复且供应偏紧推动沪胶反弹

11.16 / 2021

11.16 / 2021

方正中期期货研究院 张向军

方正中期期货研究院 张向军

摘要:上周起沪胶震荡走高,RU、NR主力合约最高分别反弹至14660元、11710元,较月初低点回升了千元左右。由于10月外胶进口量依然偏低,现货去库存的局面并未扭转。此外,虽然今年金九银十的汽车产销形势欠佳,但较8、9月还是维持回升势头。而且,拉尼娜现象对于东南亚产区可能造成不利影响,高峰期新胶生产存在变数。还有,泰国到中国运费上涨,11月天胶进口量可能不及预期。此外,限电影响逐渐减弱,轮胎企业开工正在恢复。不过,芯片短缺对于全球汽车生产的影响预计将持续至2022年下半年,且终端需求显著改善之前轮胎生产继续提升的空间有限。还有,美联储表示即将开始缩减购债规模,宽松政策开始收紧,对商品市场会造成普遍压力。

与本月初相比,供需形势相对利多,国产胶、进口胶数量较低使得现货库存下降,而需求端适度向好也对天胶去库存有利。不过,与前几年相比,供需情况两弱,近日胶价回升可能只是阶段性表现。

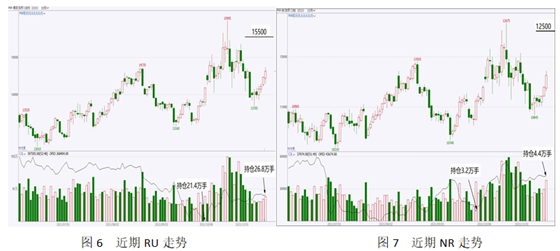

经历近两年疫情的冲击之后,商品市场表现分化。橡胶价格波幅相对温和,价值洼地题材对于胶价也有一定利好作用。不过,除非新胶生产遭受重大损失,否则年底前沪胶持续走高的可能性不大。预计RU2201、NR2201合约将分别在15500、12500元可能存在压力,而9月份低点附近会有支持。

正文

天胶进口持续萎缩 现货库存整体偏低

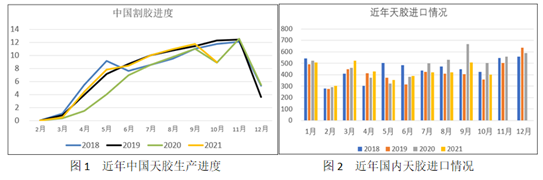

尽管2021年全球疫情仍是此起彼伏,但疫苗推广对于疫情控制仍有积极作用。全球天胶产量有所增加,截至9月末,ANRPC成员国累计天胶产量较2020年同期增长6.83%。由于10月份台风暴雨频繁出现对于割胶造成不利影响,当月国内天胶产量较9月减少了2.8万吨,降幅23.85%,在近五年同期产量中居次低位。当然,单月产量失利不至于影响到2021年天胶增产的预期,预计总产仍能达到80万吨左右。

还有,近期天胶进口量出现萎缩。中国1-10月累计进口量430.57万吨,同比上年减少8.71%。其中,2021年10月天然橡胶进口初值约为40.2万吨,环比下跌20.82%,同比下跌23.14%。 国内天胶生产遇阻以及外胶进口量下滑,最终导致整体库存维持偏低水平。据隆众资讯统计,截止11月7日,中国天然橡胶社会现货库存和期货库存合计环比上涨1.02%,环比涨幅小幅收窄,同比降低26.73%。

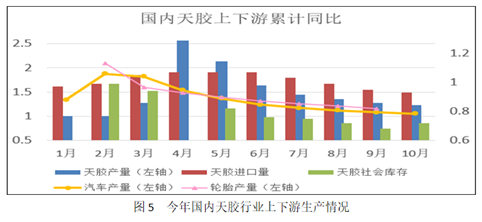

国内下游生产逐渐恢复但仍低于以往水平

9月份起国内汽车产销量开始回升,1-10月汽车产销分别完成2058.7万辆和2097.0万辆,同比分别增长5.4%和6.4%,但增幅比1-9月回落2.1和2.3个百分点。轮胎生产不太乐观,受部分地区能耗双控以及疫情防控的需要,轮胎产销较为疲软,其中9月产量创下2011年以来的新低。得益于上半年生产形势较好,今年1-9月轮胎累计产量同比增加16.4%。

价值洼地题材对资金有一定吸引力

2019年以来,沪胶价格波幅相对表现较为温和,与原油、铜等商品相比估值有偏低可能。以2019年12月底、2020年4月底和当前(2021年11月15日早盘)不同时期价格对比,结果如下:

在全球疫情逐渐得到控制的背景下,世界经济得到一定恢复。橡胶、原油、铜等重要工业原料的价格已经恢复到2020年疫情爆发之前的水平上方。不过,相对于其他商品,橡胶价格的估值偏低,对场外资金有一定吸引力。沪胶持仓在今年9月底约为21万手,目前增至近27万手,20号胶持仓由3万手增至4万手以上,增幅分别达到25%、38%。

不过,与前几年相比,当前天胶供需形势仍难言乐观。近期天胶产量虽低于预期但全年增产几成定局,而汽车生产受芯片短缺影响在2022年二季度之前难以恢复正常,而国内轮胎则因需求疲软及取暖季环保因素的影响,开工率继续提升的空间也有限。所以,近日胶价回升可能只是阶段性表现。除非新胶生产遭受重大损失,否则年底前沪胶持续走高的可能性不大。预计RU2201、NR2112合约可能分别在15500、12500元存在压力,而9月份低点附近会有支持。

免责声明

本报告中的信息均源于公开资料,仅作参考之用。方正中期研究院力求准确可靠,但对于信息的准确性及完备性不作任何保证,不管在何种情况下,本报告不构成个人投资建议,也没有考虑到个别客户特殊的投资目的、财务状况或需要,不能当作购买或出售报告中所提及的商品的依据。

本报告版权仅为方正中期研究院所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制发布,如引用、转载、刊发,须注明出处为方正中期期货有限公司。

相关推荐

-

国债期货日度策略20250808

08.08 / 2025

-

股指期货日度策略20250808

08.08 / 2025

-

方正中期有色金属日度策略20250808

08.08 / 2025

-

方正中期养殖油脂产业链日度策略报告20250808

08.08 / 2025

-

方正中期新能源产业链日度策略20250808

08.08 / 2025

京公网安备 11010502033121号

京公网安备 11010502033121号