【原油】多头离场令油价大跌 上行趋势仍未变

07.08 / 2021

07.08 / 2021

方正中期研究院 隋晓影

方正中期研究院 隋晓影

摘要:OPEC+会议暂时未对产量政策作出调整,在需求持续复苏下,维持现有的产量政策不变令原油供应端维持紧张,供需层面对油价仍有支撑。但本周油价高位大跌,主力多头高位离场令油价回吐部分涨幅,当前排除情绪层面的因素来看,油价不具备连续大跌的基础。单边走势上,SC原油关注下方均线系统支撑。操作上,建议前期的原油多头及期权保护仓位减仓或获利了结,同时可以考虑买入原油虚值看涨期权,避险错过油价再度上涨带来的盈利,最大损失是权利金,且虚值期权的权利金成本相对较低。

正文

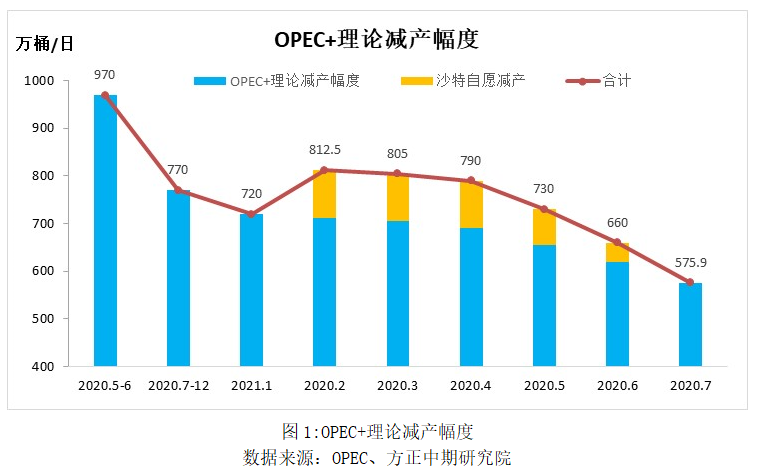

OPEC+增产计划“搁浅”未来仍是主要的供应变量7月初OPEC+会议在两度推迟后,最终的会议也宣布取消,这意味着在7月的会议上,各产油国未就新的产量政策达成一致,仍然维持现有的减产配额。会议的主要分歧在于阿联酋仅支持增加石油产量,不进行基线产量调整就不会支持协议延长。这样的结果令市场意外,一方面维持现有的减产配额意味着不增产,在需求复苏下供应仍然偏紧,利多油价,但另外一方面,OPEC+未就产量政策达成一致凸显内部分歧,市场对于去年的“价格战”仍然心有余悸。整体来看,在下一次会议对产量政策作出调整之前,原油供应仍然相对紧张,对油价仍有支撑。而下一次的产油国会议结果的不确定性仍然存在,从目前的情况来看,7月的会议上OPEC+联合部长级监督委员会建议该组织在8月至12月间每个月增产40万桶/天,同时建议减产协议的到期时间从2022年4月推迟到12月。若下一次会议各国接受这样的建议,对油市来说仍然不会造成太大冲击,温和增产基本符合预期,而延长减产协议结束时间是额外利好,但若各国分歧仍在,并引发激烈的内部冲突,则会对市场带来较大的利空冲击。整体来看,在今年页岩油供给整体稳定且维持低迷的情况下,OPEC+产油国的供给成为原油供给端主要的变量,在基准情形下,OPEC+将继续维持温和增产。

策略转变及套保损失令页岩油上游投资持续低迷

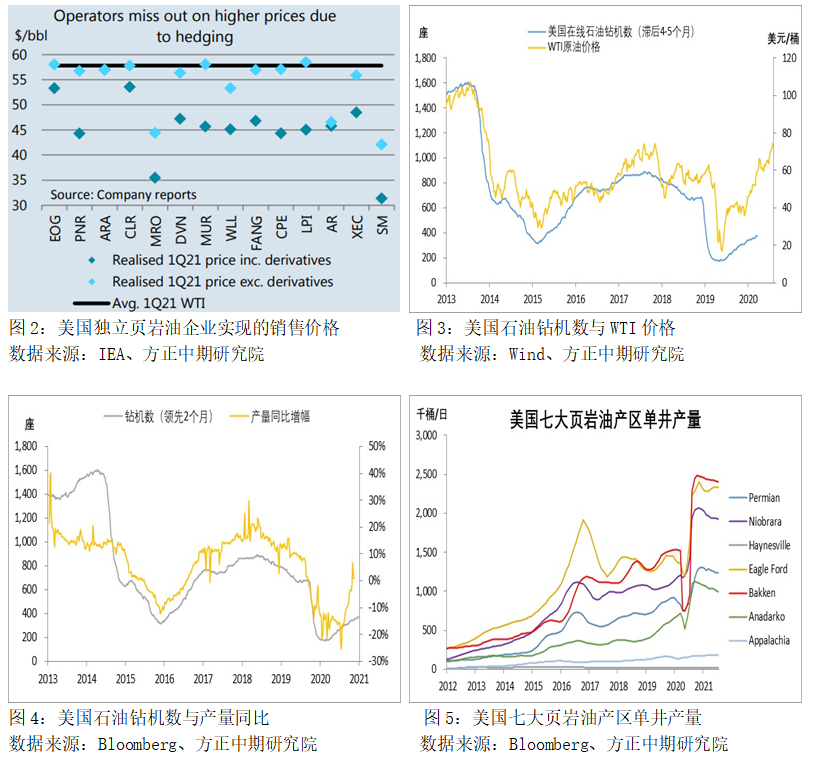

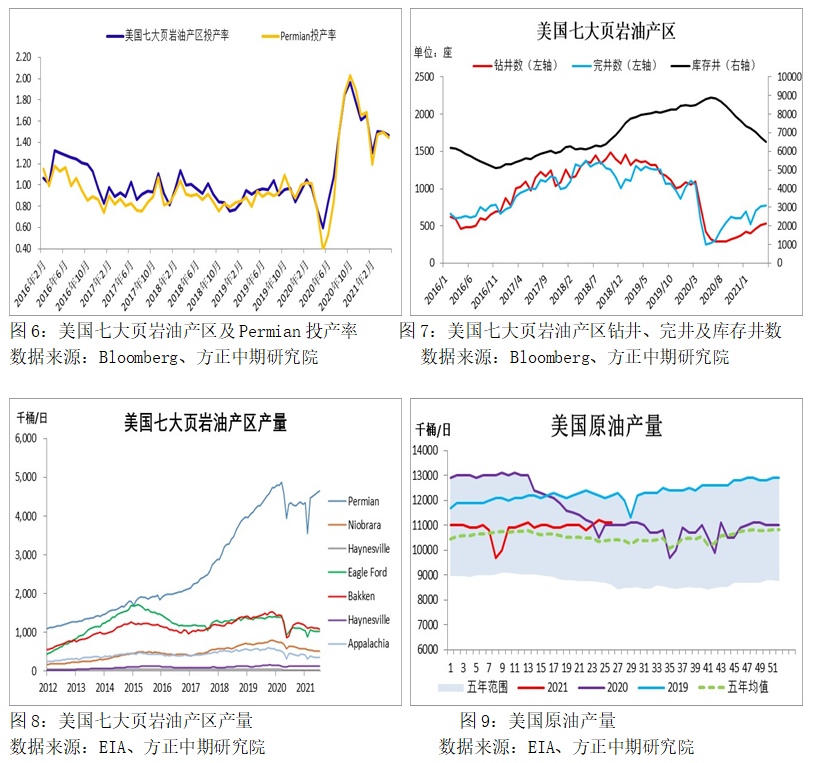

在经历了疫情之后,虽然油价在持续上涨,但美国页岩油行业景气度仍然不高,美国页岩油上游勘探投资对油价的敏感性显著下降,根据Rystad Energy的估计,今年二叠纪盆地的再投资率将降至57%,其他油区的再投资率将降至46%。究其原因,一方面即便油价上涨,与增加资本支出和增产支出相比,当前的美国页岩油生产商更加注重改善资产负债表和提高资本回报,另外一个重要的原因是套期保值活动导致对冲损失也降低了企业的现金流。由于油价的持续上涨,美国大部分页岩油企业套保出现亏损,根据IEA调查的企业来看,今年一季度企业对其超过40%的产量进行保值的平均成本在46美元/桶左右,成本区间在40-50美元/桶,而一季度WTI原油均价在57美元/桶,而到二季度油价已升至70美元以上,这导致页岩油企业的对冲保持出现较大损失,影响了企业的现金流。根据Rystad Energy的估计,如果没有进行套期保值,在今年WTI原油均线在60美元时,包括了Permian、EagleFord、Bakken、Niobrara和Anadarko地区所有致密油水平井的油气销售将实现1950亿美元的收入,而此前的记录是2019年创下的1910亿美元。其中,二叠纪盆地将从致密油活动中产生1100亿美元的销售收入,而2019年为910亿美元。然而,RystadEnergy预计企业运营现金流在2022年前可能不会达到创纪录水平,这是因为超过100亿美元的收入将被2021年的重大对冲损失所吸收。从直接反应上游投资活动的钻机数据来看,6月底,美国石油活跃钻机数达到370座左右,为近1年来的新高,但从历史数据来看,仍然处在历史低位区间。美国七大页岩油产区钻井与完井活动自去年下半年以来呈现恢复状态,但钻井及完井总数同样处在历史低位区间,库存井启用及单井产量的提高支撑了当前的页岩油产量。而由于页岩油井衰减速度较快,2年内基本失去经济价值,因此不断的钻新井才能推动页岩油产量增长,但当前新井增长速度显然无法推动页岩油产量的增长。从长远来看,美国现任总统拜登的能源政策显然也不利于页岩油行业的发展,他注重清洁能源的发展而打压化石能源,上任后宣布暂停联邦土地上新的石油和天然气钻探许可以及取消Keystone XL输油管道拓展项目均是其能源政策走向的体现。另外,全球范围内正在推行碳达峰、碳排放,美国计划在2050年前实现经济净零排放,而联邦政府管理的土地和水域生产的化石燃料占美国石油和天然气供应量的10%左右,但是这部分联邦土地生产的化石燃料占美国温室气体排放的近25%,这使得它们很容易成为政府气候议程的目标。当前,部分能源企业也考虑转型,包括降低传统石化业务占比,加大可再生能源业务的投资等,这也会抑制页岩油企业的扩张。整体来看,由于美国页岩油企业经营策略的转变以及现金流的制约,页岩油上游的勘探投资活动支出仍然有限,页岩油产量将继续受制约。

全球原油需求复苏前景预期乐观

上半年,全球原油需求进一步复苏,但疫情的反复仍然对需求复苏形成拖累,包括欧洲、印度以及日本等国疫情再度发酵令出行需求下降,进而打压石油需求。但二季度中后期,大部分国家疫情形势进一步好转,解除封锁措施令居民出行需求提升,并提振石油需求。目前,全球疫苗覆盖率在10%左右,仍然较低,欧美国家相对较高,但亚洲及非洲地区相对较低,未来疫情的变化给原油需求带来的不确定性仍然存在,但整体上,随着疫苗覆盖率的逐步提高,疫情对石油需求的影响会越来越小。另外,目前全球石油消费仍未恢复到疫情前水平,主要由于航空煤油需求仍然存在较大损失,在于疫情防控下,居民长途出行需求下降,对航空出行需求的减少令航空煤油需求受到抑制,预计今年航空煤油需求也不会回到疫情前水平。根据三大能源机构最新的预计,EIA/OPEC/IEA认为2021年全球原油需求分别将增长541、540、595万桶/日。

从移动数据来看,全球、北美地区驾车出行指数均超过2020年同期水平,而亚太以及欧洲地区驾车出行指数低于2020年同期水平,但由于2020年受疫情影响,出行数据波动较大,我们很难从同比的2020年数据中看出今年的出行数据是高于还是低于往年的同期水平,但从环比来看,全球以及欧美国家驾车出行数据呈现持续增长的趋势,这支持石油消费的恢复。

航空出行需求受抑制 煤油消费恢复缓慢

受疫情以及长途出行需求低迷的影响,全球航空煤油消费仍未恢复至疫情前水平。从目前的情况来看,国际间疫情防控级别仍然较高,加之部分地区疫情仍然持续反复,乘飞机出行的需求仍然偏低,全球商业航班数量较2019年同期低30%,全球航班预订座位数较2019年同期低38%。去年底以来,在疫苗逐步投入使用后,旅客航班出行人数明显增加,但复苏主要集中在短途(1500公里)、中途(1500-4000公里),长途(4000公里)飞行需求仍然较少。中国和美国的国内航班需求恢复较好,尤其是中国基本回到疫情前水平,美国较2019年同期低14%左右,但美国的国际航班数量较2019年同期仍然低了约50%。相对来说,欧洲的航班恢复情况更加不尽如人意,德国、法国、英国等航班预订座位数较2019年年同期仍然低了超过50%,英国的Heathrow机场乘客数量较2019年同期仍然低90%,其中国内乘客数量较2019年同期低77%,飞往欧洲以外目的地的乘客数量较2019年同期低92%。航空出行需求下降制约航空煤油需求,根据Rystad Energy的估计,4月航空燃油需求料升至340万桶/日,5月和6月分别升至360万桶/日和390万桶/日。预计第三季度航空燃油日均需求量将达到430万桶。预计2021年航空燃油需求平均为390万桶/天,比去年的320万桶/天增长21%,但仍远低于疫情前的水平,随着空中交通恢复到更正常的水平,预计到2022年,航空燃油的平均需求将达到540万桶/天。

综合来看,OPEC+会议暂时未对产量政策作出调整,在需求持续复苏下,维持现有的产量政策不变令原油供应端维持紧张,供需层面对油价仍有支撑。但本周油价高位大跌,主力多头高位离场令油价回吐部分涨幅,当前排除情绪层面的因素来看,油价不具备连续大跌的基础。单边走势上,SC原油关注下方均线系统支撑。操作上,建议前期的原油多头及期权保护仓位减仓或获利了结,同时可以考虑买入原油虚值看涨期权,避险错过油价再度上涨带来的盈利,最大损失是权利金,且虚值期权的权利金成本相对较低。

免责声明:本报告中的信息均源于公开资料,仅作参考之用。方正中期研究院力求准确可靠,但对于信息的准确性及完备性不作任何保证,不管在何种情况下,本报告不构成个人投资建议,也没有考虑到个别客户特殊的投资目的、财务状况或需要,不能当作购买或出售报告中所提及的商品的依据。本报告版权仅为方正中期研究院所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制发布,如引用、转载、刊发,须注明出处为方正中期期货有限公司。

相关推荐

-

国债期货日度策略20250725

07.25 / 2025

-

股指期货日度策略20250725

07.25 / 2025

-

方正中期有色金属日度策略20250725

07.25 / 2025

-

方正中期养殖油脂产业链日度策略报告20250725

07.25 / 2025

-

方正中期新能源产业链日度策略20250725

07.25 / 2025

京公网安备 11010502033121号

京公网安备 11010502033121号