出口大超预期 外贸仍维持强势

12.08 / 2020

12.08 / 2020

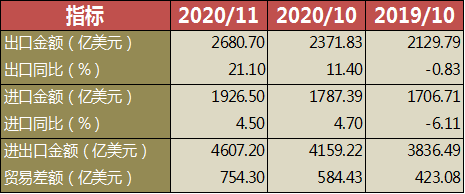

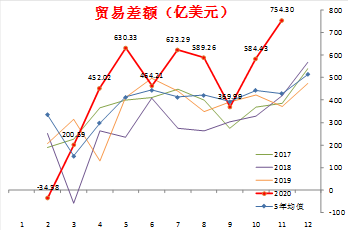

l 数据显示,中国11月出口金额2680.71亿美元,同比增长高达21.1%,远超预期的12%和前值11.4%;进口金额1926.5亿美元,,同比增速4.5%,不及预期的7%,也低于前值4.7%。极强的出口导致贸易差额上升至754.3亿美元,远超前值和预期并刷新历史最高记录。

l 总体上看,本期外贸数据继续超预期,尤其是出口方面继续大幅增长,与已经公布的运费大涨等情况较为吻合,侧面体现出全球经济内生动力改善的状况。但是不同国家之间结构性差异提正在体现,美欧国家二次疫情对经济产生一定影响,导致订单和产能利用转向中国,推升中国出口,尤其是来进料加工出口。而疫情带来的对医疗物资的需求,也令中国医疗物资出口增加。同时美国感恩节等带来短期补库存需求,也从一定程度上拉动中国对美出口。

l 展望未来,我们认为外贸总体仍能维持稳定或偏强的表现。全球经济的持续复苏仍是支持出口改善的主要因素。RCEP以及潜在的中美贸易冲突进一步缓和等全球贸易制度改善,将从长期维度有利于出口。欧美国家的新一轮疫情将在月度跨度上支持中短期出口,但需要关注主要国家防疫措施的放松,一旦防疫措施解除对中国出口反而会有不利影响。另外,人民币持续升值对出口的压力依然存在,这一点需要持续关注。

数据显示,中国11月出口金额2680.71亿美元,同比增长高达21.1%,远超预期的12%和前值11.4%;进口金额1926.5亿美元,,同比增速4.5%,不及预期的7%,也低于前值4.7%。极强的出口导致贸易差额上升至754.3亿美元,远超前值和预期并刷新历史最高记录。

|

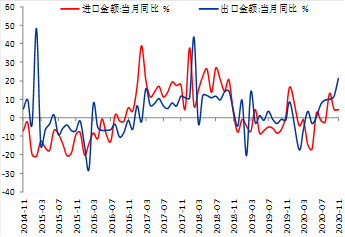

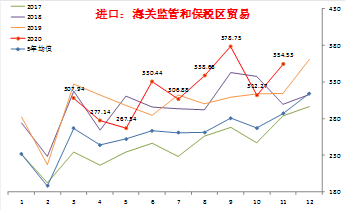

图 1 总体进口指标表现 |

|

|

|

数据来源:Wind、方正中期研究院 |

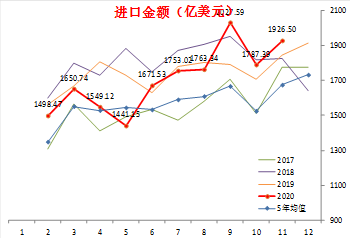

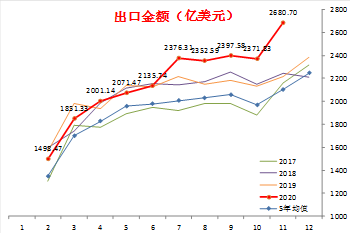

总体上看,美元计价出口金额非常强势,依然显著高于5年均值水平,并且明显强于季节性水平,同时叠加有基数偏低的问题,但即使剔除基数作用,同比增速也高达17.49%。进口金额也有所增长,表现基本符合季节性,并且高于5年均值水平。剔除基数效应之后,同比增速修正为3.56%。海外地区部分受到新一轮疫情的影响,部分行业产能向国内转移,并且医疗物资出口也有回升趋势,均导致11月总出口金额回升明显。

|

图 2 进口金额的季节性表现

|

图 3 出口金额的季节性表现

|

|

|

|

|

数据来源:Wind、方正中期研究院 |

数据来源:Wind、方正中期研究院 |

|

图 4 贸易差额的季节性表现 |

图 5 进出口增速变动情况 |

|

|

|

|

数据来源:Wind、方正中期研究院 |

数据来源:Wind、方正中期研究院 |

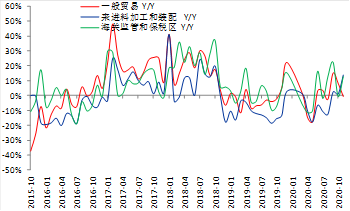

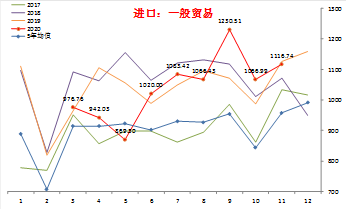

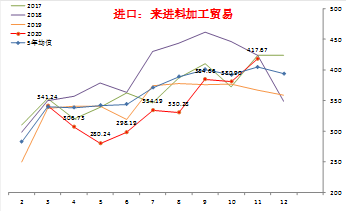

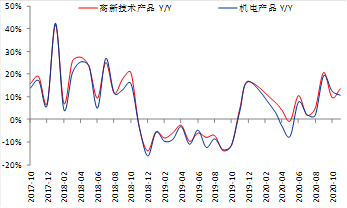

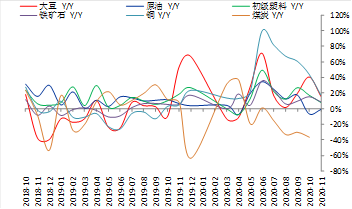

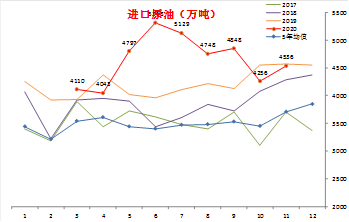

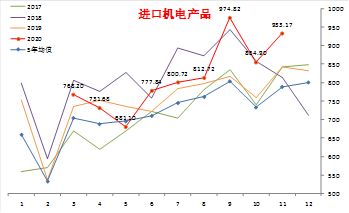

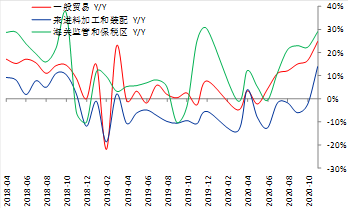

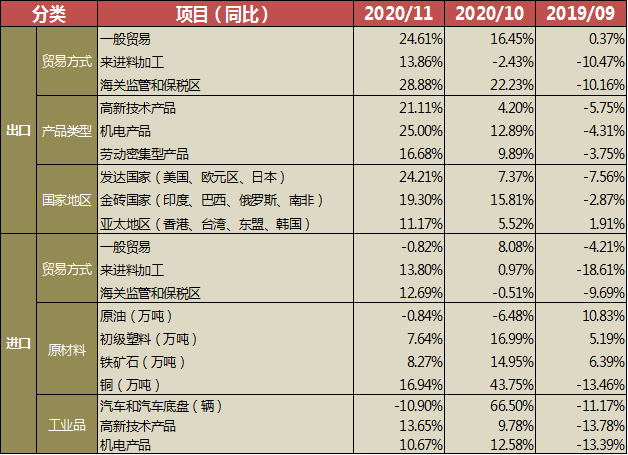

具体在进口方面。按照贸易方式分类来看,一般贸易进口增速明显回落,主要由于去年同期基数极高。来进料加工和装配贸易、海关监管和保税区贸易同比增速明显加快,前者同时还有基数偏低的问题。边际上看,一般贸易略弱于季节性,来进料加工和保税区贸易均强于季节性。从业原材料进口方面,大豆、初级塑料、铁矿石、铜的进口量增速均有回落,但原油进口量增速负增长的程度减小。边际上看,初级塑料、铁矿石、铜进口量弱于季节性,其他品种基本符合季节性。工业半成品和制成品方面,汽车底盘进口量增速回落,高新技术产品和机电产品进口金额同比分别加速和减速,但变动幅度不大。边际上看,汽车进口量弱于季节性,高新技术和机电产品进口金额强于季节性。

|

图 6 不同类型进口贸易同比增速

|

图 7 一般贸易金额 |

|

|

|

|

数据来源:Wind、方正中期研究院 |

|

|

图 8 来进料加工贸易金额

|

图 9

|

|

|

|

|

数据来源:Wind、方正中期研究院 |

数据来源:Wind、方正中期研究院 |

|

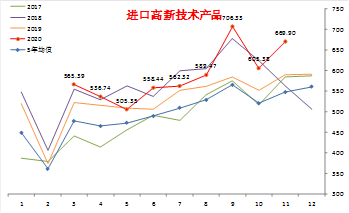

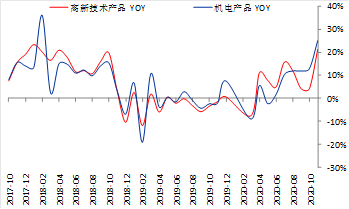

图 10 高新技术和机电产品进口同比

|

图 11 主要工业原材料进口同比

|

|

|

|

|

数据来源:Wind、方正中期研究院 |

数据来源:Wind、方正中期研究院 |

|

图 12 进口原油数量

|

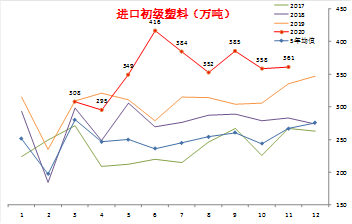

图 13 进口初级塑料数量

|

|

|

|

|

数据来源:Wind、方正中期研究院 |

数据来源:Wind、方正中期研究院 |

|

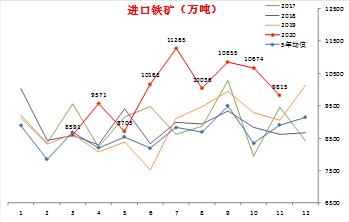

图 14 进口铁矿数量

|

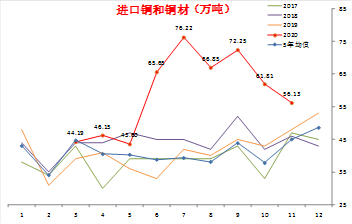

图 15 进口铜和铜材数量

|

|

|

|

|

数据来源:Wind、方正中期研究院 |

数据来源:Wind、方正中期研究院 |

|

图 16 大豆进口量

|

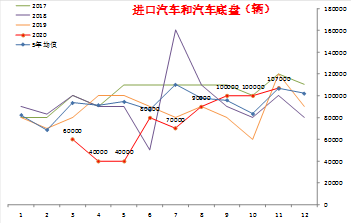

图 17 进口汽车底盘数量

|

|

|

|

|

数据来源:Wind、方正中期研究院 |

数据来源:Wind、方正中期研究院 |

|

图 18 进口机电产品金额

|

图 19 进口高新技术产品金额

|

|

|

|

|

数据来源:Wind、方正中期研究院 |

数据来源:Wind、方正中期研究院 |

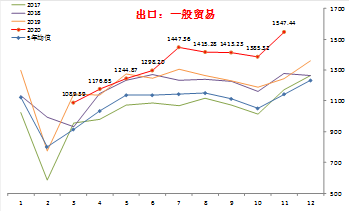

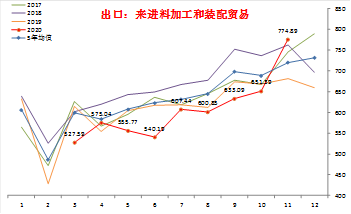

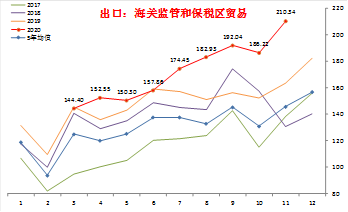

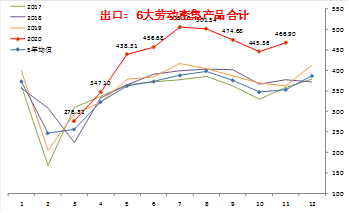

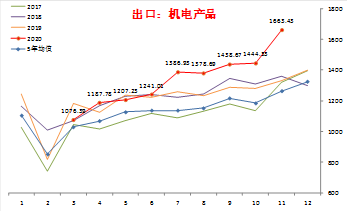

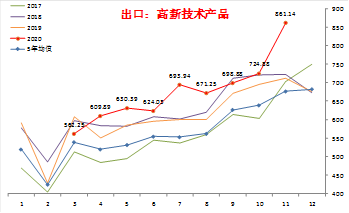

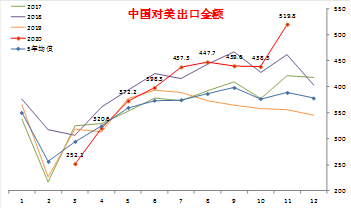

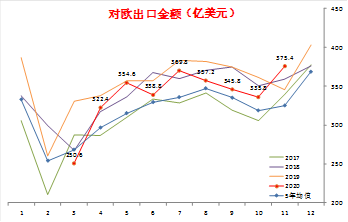

出口分项上看,一般贸易、来进料加工贸易、海关监管和保税区贸易同比增速均有明显上升,其中来进料加工贸易同比增速修复至正增长。边际上看,三者表现均超过季节性水平,尤其是来进料加工贸易显著超预期季节性水平。分产品来看,6大劳动密集型产品出口增速继续加速,高新技术和机电产品出口增速上升更快。边际上看,劳动密集型产品、高新技术产品和机电产品出口均明显超过季节性水平。分国家来看,对主要发达国家出口增速明显加快,对新兴市场国家出口则保持平稳。其中对美出口无论金额还是增速均陡增。对美国和欧盟出口金额均明显超过季节性水平。

|

图 20 不同贸易方式出口同比

|

图 21 不同产品出口同比

|

|

|

|

|

数据来源:Wind、方正中期研究院 |

数据来源:Wind、方正中期研究院 |

|

图 22 一般贸易出口季节性

|

图 23 来进料加工贸易出口季节性 |

|

|

|

|

数据来源:Wind、方正中期研究院 |

数据来源:Wind、方正中期研究院 |

|

图 24 海关监管和保税区贸易季节性

|

图 25 劳动密集型产品出口季节性 |

|

|

|

|

数据来源:Wind、方正中期研究院 |

数据来源:Wind、方正中期研究院 |

|

图 26 机电产品出口季节性 |

图 27 高新技术产品出口季节性 |

|

|

|

|

数据来源:Wind、方正中期研究院 |

数据来源:Wind、方正中期研究院 |

|

图 28 中国对美出口季节性 |

图 29 中国对欧盟出口季节性 |

|

|

|

|

数据来源:Wind、方正中期研究院 |

数据来源:Wind、方正中期研究院 |

|

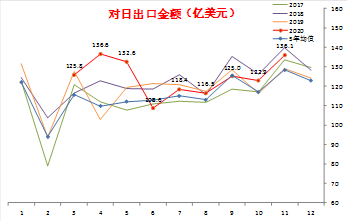

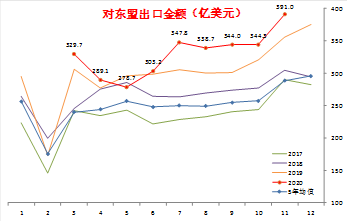

图 30 中国对日本出口季节性 |

图 31 中国对东盟出口季节性 |

|

|

|

|

数据来源:Wind、方正中期研究院 |

数据来源:Wind、方正中期研究院 |

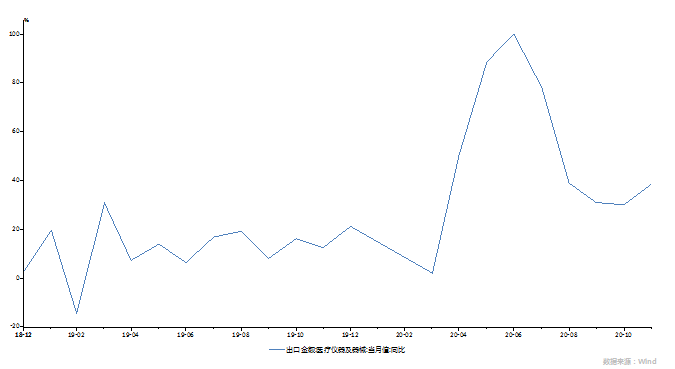

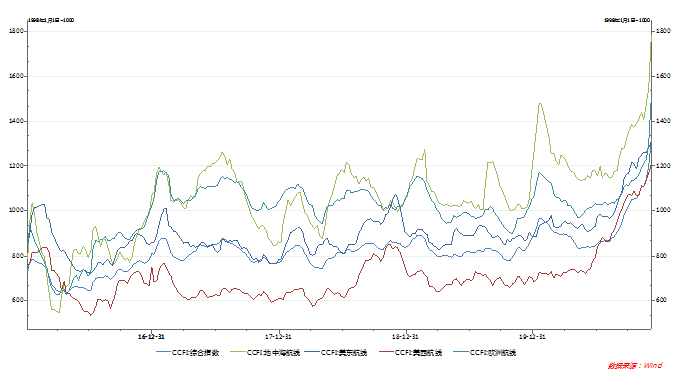

总体上看,本期外贸数据继续超预期,尤其是出口方面继续大幅增长,与已经公布的运费大涨等情况较为吻合,继续体现出全球经济内生动力改善的状况。但是不同国家之间结构性差异提正在体现,美欧国家二次疫情对经济产生一定影响,导致订单和开工产能转向中国,推升中国出口,尤其是来进料加工出口。而疫情带来的对医疗物资的需求令中国医疗物资出口增加。同时美国感恩节带来的短期补库存也从一定程度上拉动中国对美出口。

展望未来,我们认为外贸总体仍能维持稳定或偏强的表现。全球经济的持续复苏仍是支持出口改善的主要因素。RCEP以及潜在的中美贸易冲突进一步缓和等全球贸易制度改善,将从长期维度有利于出口。欧美国家的新一轮疫情将在月度跨度上支持中短期出口,但需要关注主要国家防疫措施的放松,一旦防疫措施解除对中国出口反而会有不利影响。另外,人民币持续升值对出口的压力依然存在。

|

图 32 医疗物资出口增速回升 |

|

|

|

数据来源:Wind、方正中期研究院 |

|

图 33 中国对外出口运费大幅上升

|

|

|

|

数据来源:Wind、方正中期研究院 |

|

图 34 外贸数据分项表现

|

|

|

|

数据来源:Wind、方正中期研究院 |

重要事项:

本报告中的信息均源于公开资料,仅作参考之用。方正中期研究院力求准确可靠,但对于信息的准确性及完备性不作任何保证,不管在何种情况下,本报告不构成个人投资建议,也没有考虑到个别客户特殊的投资目的、财务状况或需要,不能当作购买或出售报告中所提及的商品的依据。本报告未经方正中期研究院许可,不得转给其他人员,且任何引用、转载以及向第三方传播的行为均可能承担法律责任,方正中期期货有限公司不承担因根据本报告操作而导致的损失,敬请投资者注意可能存在的交易风险。本报告版权归方正中期所有。

相关推荐

-

国债期货日度策略20250716

07.16 / 2025

-

股指期货日度策略20250716

07.16 / 2025

-

方正中期有色金属日度策略20250716

07.16 / 2025

-

方正中期养殖油脂产业链日度策略报告20250716

07.16 / 2025

-

方正中期新能源产业链日度策略20250716

07.16 / 2025

京公网安备 11010502033121号

京公网安备 11010502033121号