通胀全面回落 经济修复趋势不改

10.16 / 2020

10.16 / 2020

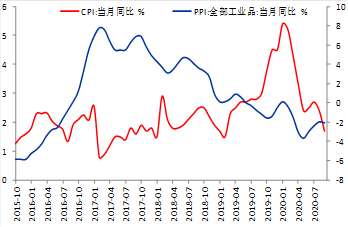

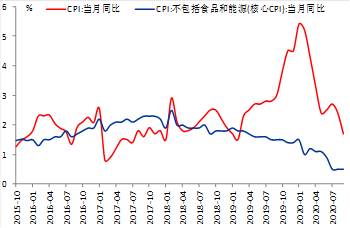

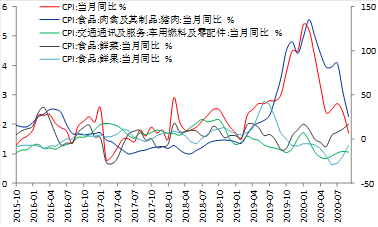

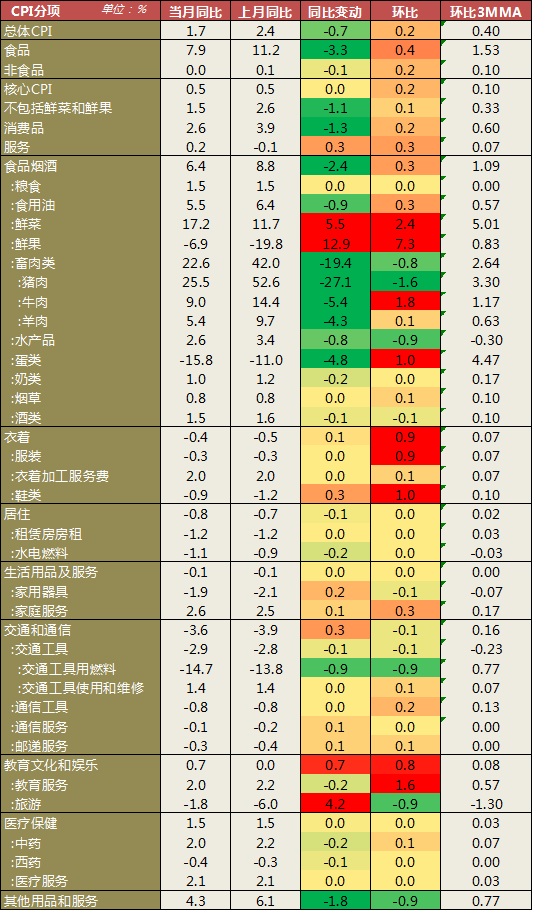

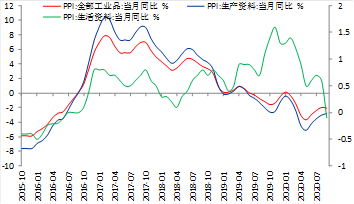

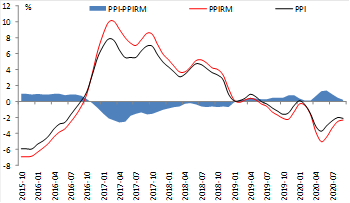

l 国际统计局公布的数据显示,中国9月CPI同比增长1.7%,较前值2.4%继续明显回落,并且低于预期的1.8%,;PPI同比增速为-2.1%,弱于预期的-1.8%,也低于前值-2.1%。此外,核心CPI同比增速仍维持0.5%不变。

l 9月CPI回落幅度略超预期。鲜果、鲜菜价格上涨不抵猪肉价格下跌的影响。而8月生猪出栏量加速之后,猪肉价格同比增速持续位于下降通道中。去年10月环比增速基数依然偏高,猪肉价格增速或仍将拉动CPI回落。服务价格上涨则反映出服务消费需求的增加,而5G通信服务和手机升级换代后可能抬升通信价格。旅游价格或在十一假期受到带动,逻辑上看旅游逐步恢复之后,民宿回暖可能带动房租回升,但这一过程仍将漫长。此外,国际油价对通胀仍有拖累。我们认为,除猪肉价格外暂无明显扰动CPI的因素,四季度CPI继续下行的趋势不变,明年年初进入阶段性低位后,二季度可能出现一定反弹。

l 9月PPI增速回落与我们的预测一致。其中生活资料是拖累PPI的主要因素,也受到肉类、食品等价格影响。而即使在油价走弱的情况下,生产资料PPI也没有回落,反映出经济内生周期影响下,国内对大宗原材料需求,依然支持价格修复,这也反应产出和库存周期将继续处于主动加库存阶段。但房地产行业政策收紧之后,建材相关的黑色金属产业链PPI回落风险需要关注。我们认为,价格和产出的回升均有助于企业收入和盈利水平的持续改善,以及资产负债表的修复。PPI修复方向仍延续,但修复步伐暂时放慢。

l 综合来看,CPI和PPI缺口继续显著收窄,CPI和PPI均值也小幅回落。通胀水平总体仍处于修复阶段,尤其是产出端价格。预计三季度GDP平减指数在0附近的位置。结合产出和价格来看,主动加库存的经济周期阶段继续。财政宽松带动基建、服务消费持续改善、外需韧性超预期等影响下,未来经济运行方向依然向上。但需要关注房地产方面的风险。我们预计,在猪周期带动下10月CPI将继续回落,PPI持续下降的可能性小。通胀仍位于舒适区间,预计通胀反弹的风险可能在明年二季度前后开始出现。

国际统计局公布的数据显示,中国9月CPI同比增长1.7%,较前值2.4%继续明显回落,并且低于预期的1.8%,;PPI同比增速为-2.1%,弱于预期的-1.8%,也低于前值-2.1%。此外,核心CPI同比增速仍维持0.5%不变。

|

图 1 总体CPI和PPI趋势 工业增加值上行 |

图 2 总体CPI和核心CPI趋势 工业增加值上行 |

|

|

|

|

数据来源:Wind、方正中期研究院 |

数据来源:Wind、方正中期研究院 |

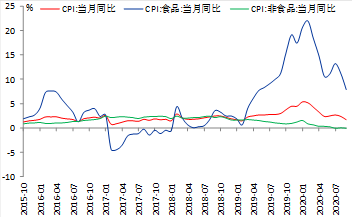

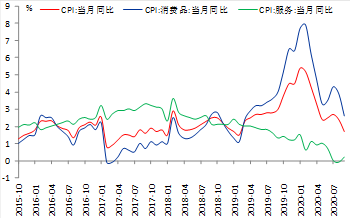

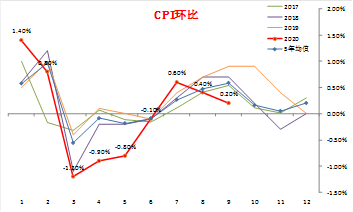

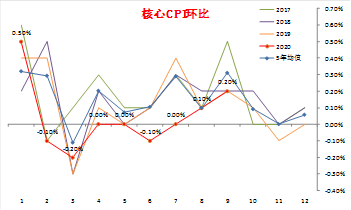

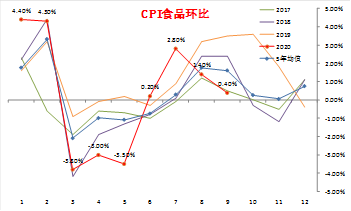

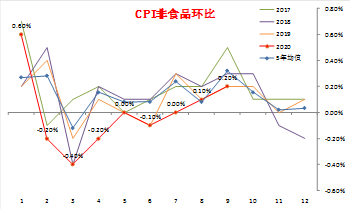

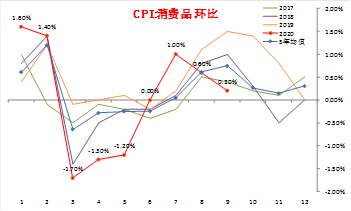

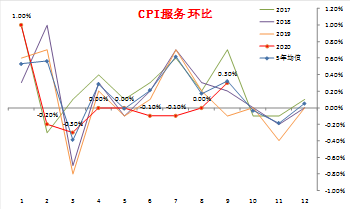

具体来看,总体CPI同比增速继续回落,环比增速表现也弱于季节性,并且低于5年均值水平。其中食品价格增速回落3.3%,下降依然非常明显,非食品价格微降0.1%。边际上看,食品和非食品价格环比变动均弱于季节性,并且都低于5年均值水平。核心CPI环比表现也弱于季节性并低于5年均值。食品带动下,消费品价格环比增速回落幅度大于季节性,但服务价格环比加速至5年均值水平,边际变动超季节性水平,叠加低基数服务价格同比增速加快0.3%。总体上看,本期CPI增速回落依然是食品价格回落导致,而服务价格反而有所加速。或表明服务消费需求的复苏。

|

图 3 总体CPI、食品、非食品同比 |

图 4 总体CPI、消费品、服务同比 |

|

|

|

|

数据来源:Wind、方正中期研究院 |

数据来源:Wind、方正中期研究院 |

|

图 5 总体CPI环比季节性 |

图 2 核心CPI环比季节性 |

|

|

|

|

数据来源:Wind、方正中期研究院 |

数据来源:Wind、方正中期研究院 |

|

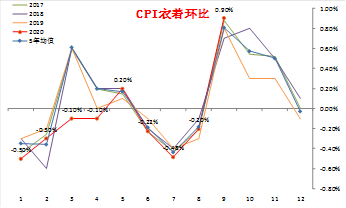

图 6 CPI食品环比季节性 |

图 7 CPI非食品环比季节性 |

|

|

|

|

数据来源:Wind、方正中期研究院 |

数据来源:Wind、方正中期研究院 |

|

图 8 消费品环比季节性 |

图 9 服务环比季节性 |

|

|

|

|

数据来源:Wind、方正中期研究院 |

数据来源:Wind、方正中期研究院 |

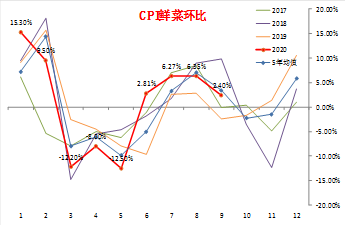

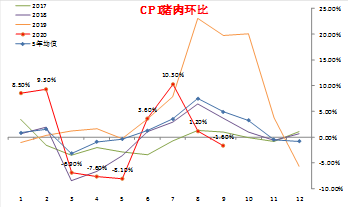

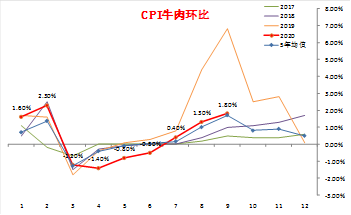

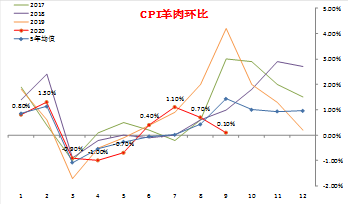

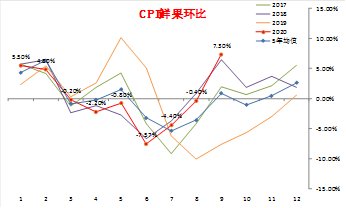

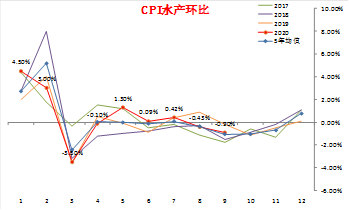

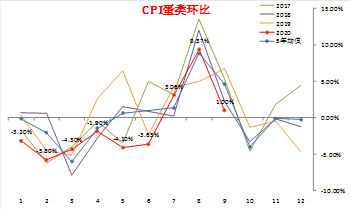

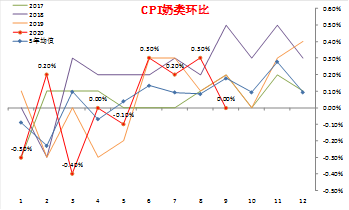

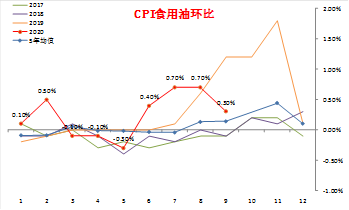

具体在食品分项中。粮食和食用油价格同比增速分别持平和小幅回落。边际上看,二者价格环比增速均有回落,表现也弱于季节性。鲜菜和鲜果价格同比增速加快,边际上看分别符合和略超季节性水平,鲜果价格增速远高于去年同期。肉类价格同比涨幅继续回落,猪肉价格同比增速回落多达27.1%至25.5%,牛羊肉价格同比增速也回落。边际上看,猪肉价格环比变动符合季节性,但低于5年均值且出现负增长。羊肉价格环比也弱于季节性,但牛肉价格环比符合季节性。其他蛋白质食品方面,水产、蛋类、奶类价格同比增速均有回落,边际表现上看,蛋类和奶类价格环比弱于季节性,水产价格环比基本符合季节性。总体上看,猪肉价格增速的进一步下降,仍是拉低食品价格和总体CPI的最主要因素。可以看到,8月生猪出栏量加速之后,增速处于持续下降通道之中。同比来看去年10月基数依然偏高,因此猪肉价格增速仍将拉动CPI回落。

|

图 10 主要食品分项同比增速趋势 |

图 11 鲜菜价格环比季节性 |

|

|

|

|

数据来源:Wind、方正中期研究院 |

数据来源:Wind、方正中期研究院 |

|

图 12 猪肉价格环比季节性 |

图 13 牛肉价格环比季节性 |

|

|

|

|

数据来源:Wind、方正中期研究院 |

数据来源:Wind、方正中期研究院 |

|

图 14 羊肉价格环比季节性 |

图 15 鲜果价格环比季节性 |

|

|

|

|

数据来源:Wind、方正中期研究院 |

数据来源:Wind、方正中期研究院 |

|

图 16 水产品价格环比季节性 |

图 17 蛋类价格环比季节性 |

|

|

|

|

数据来源:Wind、方正中期研究院 |

数据来源:Wind、方正中期研究院 |

|

图 18 奶类价格环比季节性 |

图 19 食用油价格环比季节性 |

|

|

|

|

数据来源:Wind、方正中期研究院 |

数据来源:Wind、方正中期研究院 |

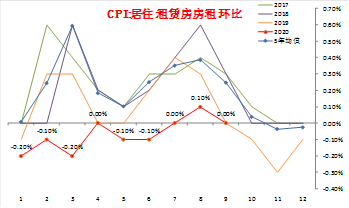

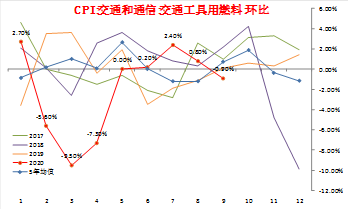

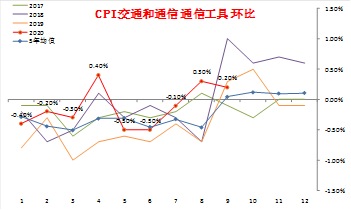

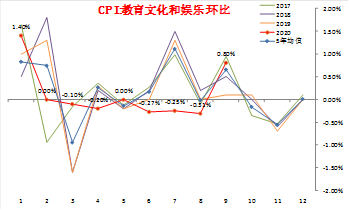

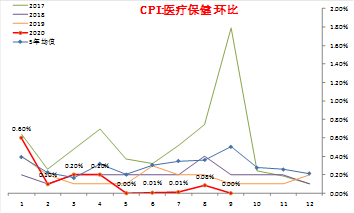

非食品方面,衣着同比增速变动不大,服装和加工费均无变动,鞋类价格涨幅稍有加快。边际上看环比增速基本符合季节性。居住分项中,水电燃料价格同比回落,房租价格同比保持不变。边际上看,前者环比弱于季节性,后者基本符合季节性。两者均明显低于5年均值水平。生活用品和服务价格同比小幅加速,边际上看也强于季节性。交通和通信价格同比增速上涨,主要是通信服务和邮递服务价格上升,油价拖累交通工具燃料费用回落明显。边际上看,燃料价格表现也明显弱于季节性。文教娱乐分项同比增速涨幅较大,尤其是旅游方面。边际上看,教育服务价格环比大幅上涨但符合季节性,旅游则出现超季节性表现。医疗保健价格同比保持不变,但其中中西药品价格同比稍有回落,边际上看环比表现也强于季节性。总体上看,服务价格上涨也反映出服务消费需求的增加,而5G通信服务和手机升级换代后期可能抬升通信价格。房租拖累仍在,逻辑上看旅游恢复之后,民宿回暖可能带动房租回升,但这一过程仍将漫长。此外,国际油价对通胀仍有负面拖累。

|

图 20 衣着价格环比季节性 |

图 21 房租价格环比季节性 |

|

|

|

|

数据来源:Wind、方正中期研究院 |

数据来源:Wind、方正中期研究院 |

|

图 22 燃料价格环比季节性 |

图 23 通讯工具价格环比季节性 |

|

|

|

|

数据来源:Wind、方正中期研究院 |

数据来源:Wind、方正中期研究院 |

|

图 24 教育文化和娱乐环比季节性 |

图 25 医疗保健价格环比季节性 |

|

|

|

|

数据来源:Wind、方正中期研究院 |

数据来源:Wind、方正中期研究院 |

总体上看,9月CPI回落的情况基本符合预期,回落幅度略超预期。鲜果、鲜菜价格上涨不抵猪肉价格下跌的影响。而8月生猪出栏量加速之后,猪肉价格同比增速仍处于持续下降通道之中。同比来看去年10月基数依然偏高,因此猪肉价格增速仍将拉动CPI回落。服务价格上涨则反映出服务消费需求的增加,而5G通信服务和手机升级换代后可能抬升通信价格。旅游价格或在十一假期受到带动,逻辑上看旅游逐步恢复之后,民宿回暖可能带动房租回升,但这一过程仍将漫长。此外,国际油价对通胀仍有拖累。我们认为,四季度CPI继续下行的趋势不变,明年年初进入阶段性低位,明年二季度可能将出现一定反弹。

|

图 26 CPI变动分项详细 工业增加值上行 |

|

|

|

数据来源:Wind、方正中期研究院 |

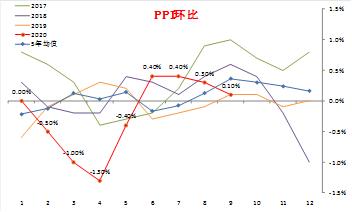

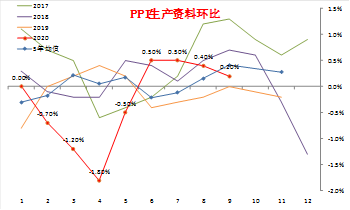

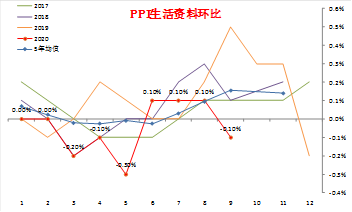

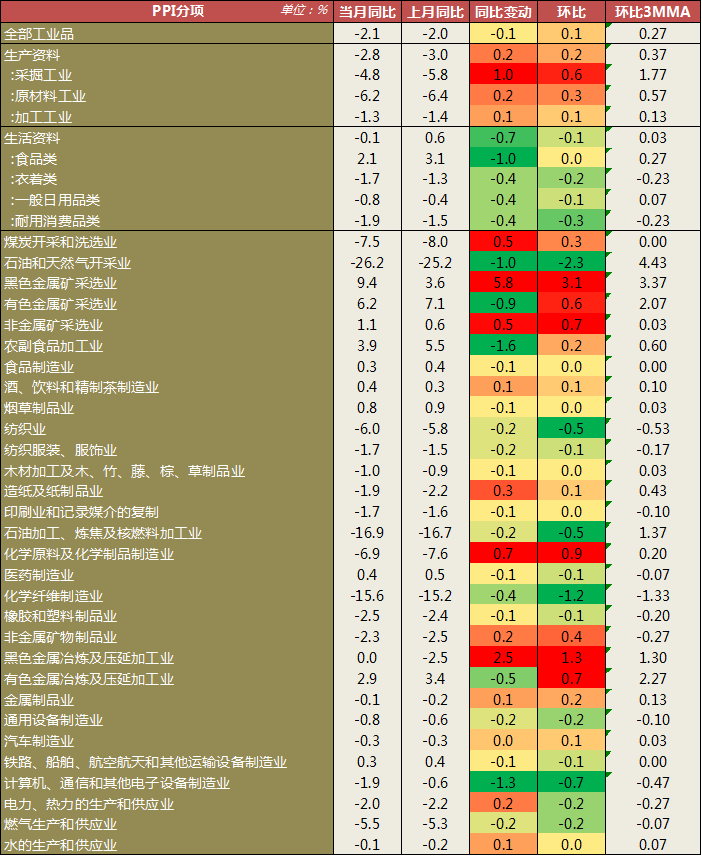

PPI方面,总体PPI同比增速小幅下降0.1%至-2.1%,表现弱于预期。其中生产资料从-3%修复至2.8%,生活资料从0.6%回落至-0.1%。边际上看,上述三者环比均弱于季节性,尤其是生产资料环比增速出现负增长。PPI-PPIRM缺口下降至0.2%。

分行业看PPI同比增速。上游黑色金属和有色金属开采增速仍为最快,分别为9.4%和6.2%。煤炭开采和石油开采表现最差,后者同比下降26.2%。中游原材料行业中,黑色金属冶炼PPI恢复至0,有色金属冶炼小幅回落,非金属矿PPI稍有加速。橡胶和塑料以及化工行业表现仍弱。中游加工组装行业变动不大,但是电子制造业PPI增速下降至-1.9%。下游行业中,纺织专业依然表现最弱,农副食品加工业PPI增速回落,食品制造业、医药制造业和汽车制造业PPI变动不大。

|

图 27 总体PPI、生产资料、生活资料同比 工业增加值上行 |

图 28 PPI同比-PPIRM同比 上游行业增加值恢复 |

|

|

|

|

数据来源:Wind、方正中期研究院 |

数据来源:Wind、方正中期研究院 |

|

图 29 总体PPI环比季节性 工业增加值上行 |

图 30 PPI生产资料环比季节性 上游行业增加值恢复 |

|

|

|

|

数据来源:Wind、方正中期研究院 |

数据来源:Wind、方正中期研究院 |

|

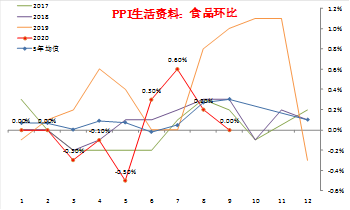

图 31 PPI生活资料环比季节性 工业增加值上行 |

图 32 PPI生活资料食品分项季节性 上游行业增加值恢复 |

|

|

|

|

数据来源:Wind、方正中期研究院 |

数据来源:Wind、方正中期研究院 |

总体上看,9月PPI增速回落幅度超预期,但与我们的预测一致。其中生活资料是拖累PPI的主要因素,可能也受到肉类、食品等价格影响。而即使在油价走弱的情况下,生产资料PPI也没有回落,反映出经济内生周期影响下,国内对大宗原材料需求依然支持价格水平的修复,这也有利于产出和库存周期继续主动加库存阶段。但房地产行业政策收紧之后,建材相关的黑色金属产业链PPI需要关注。我们认为,价格和产出的回升均有助于企业收入和盈利水平的持续改善,以及资产负债表的修复。PPI修复方向仍延续,但修复步伐暂时放慢。

|

图 33 PPI变动分项详细 工业增加值上行/ |

|

|

|

数据来源:Wind、方正中期研究院 |

综合来看,CPI和PPI缺口继续显著收窄,CPI和PPI均值也小幅回落。通胀水平总体仍处于修复阶段,尤其是产出端价格。预计三季度GDP平减指数在0附近的位置。结合产出和价格来看,主动加库存的经济周期阶段继续。财政宽松带动基建、服务消费持续改善、外需韧性超预期等影响下,未来经济运行方向依然向上。但需要关注房地产方面的风险。我们预计,在猪周期带动下10月CPI将继续回落,PPI持续下降的可能性小。通胀仍位于舒适区间,预计通胀反弹的风险可能在明年二季度前后开始出现。

重要事项:

本报告中的信息均源于公开资料,仅作参考之用。方正中期研究院力求准确可靠,但对于信息的准确性及完备性不作任何保证,不管在何种情况下,本报告不构成个人投资建议,也没有考虑到个别客户特殊的投资目的、财务状况或需要,不能当作购买或出售报告中所提及的商品的依据。本报告未经方正中期研究院许可,不得转给其他人员,且任何引用、转载以及向第三方传播的行为均可能承担法律责任,方正中期期货有限公司不承担因根据本报告操作而导致的损失,敬请投资者注意可能存在的交易风险。本报告版权归方正中期所有。

相关推荐

-

国债期货日度策略20250808

08.08 / 2025

-

股指期货日度策略20250808

08.08 / 2025

-

方正中期有色金属日度策略20250808

08.08 / 2025

-

方正中期养殖油脂产业链日度策略报告20250808

08.08 / 2025

-

方正中期新能源产业链日度策略20250808

08.08 / 2025

京公网安备 11010502033121号

京公网安备 11010502033121号