【期权专题】短期震荡后指数仍有上行空间 买入牛市价差

07.24 / 2020

07.24 / 2020

要点:2020年7月中旬,中美关系再次面临紧张,冲高的股指出现回落,但从基本面看,我们预计中美紧张关系难以对指数构成较大冲击,短期震荡后,指数仍有上行空间,策略上以买入牛市价差为主。短期中美关系再次紧张导致市场出现一定抛压,做多情绪亦受到冲击,人民币亦出现短期贬值利空股票指数,7月解禁潮来临对于市场走势亦构成一定压力。但基本面仍有较大利好,上证指数从7月23日开始启用新的编制方式,新的指数将剔除ST股票,纳入部分科创板企业,中长期看,指数的编制方式的调整将带来指数中长线走强,市场将开启牛市走势。从资金面来看,央行短期继续维持资金面宽松的格局,7月继续通过逆回购等政策向市场投放资金,短期资金面依然充裕。估值上看,虽然沪深300及上证50指数短期处于较高估值区间,但从历史上看,估值依然偏低,存在向上修复的动力。

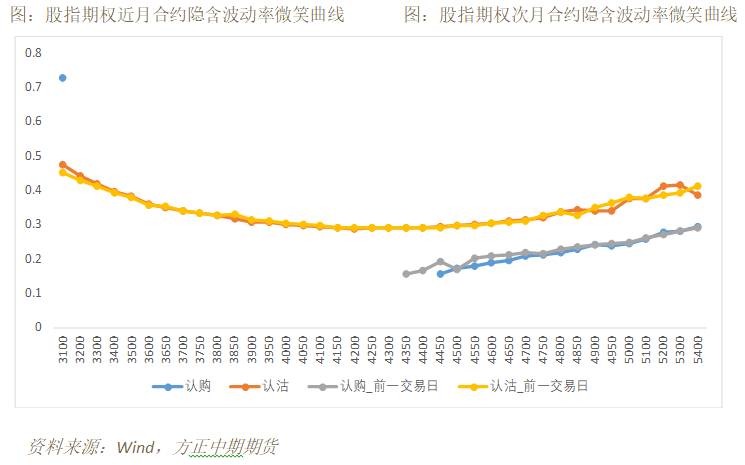

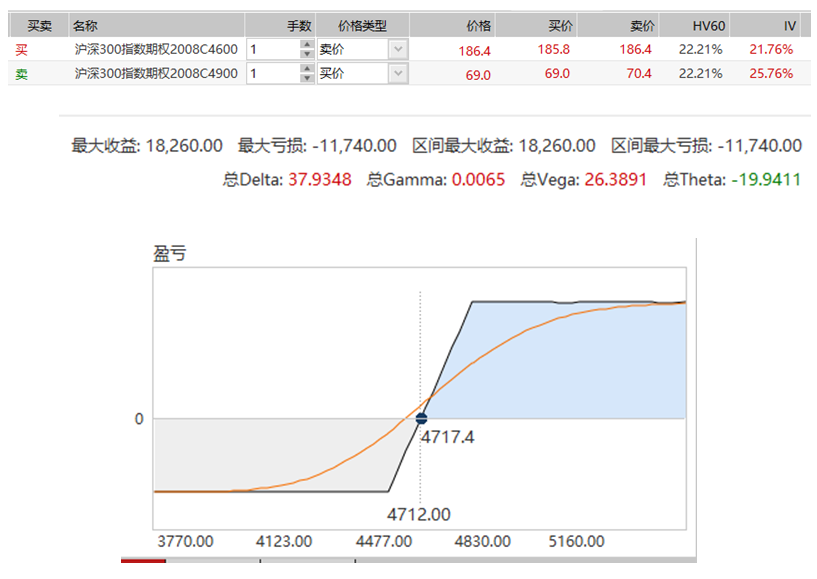

技术上看,短期指数依然呈现震荡偏强的走势,下方大震荡区间支撑力度较强,沪深300指数维持中期目标区间4800点-5000点。后市操作上以做多为主,沪深300期权隐含波动率略有回落,但仍然维持25%左右位置,处于阶段性高位,随着指数陷入震荡,波动率有进一步回落的空间,策略上维持做空波动率策略,方向策略上仍以牛市价差策略为主。参考策略:买入沪深300股指期权8月购4600,卖出沪深300股指期权8月购4900。

一、指数行情分析

2020年7月中旬,中美关系再次面临紧张,冲高的股指出现回落,但从基本面看,我们预计中美紧张关系难以对指数构成较大冲击,短期震荡后,指数仍有上行空间,策略上以买入牛市价差为主。

二、基本面分析

1、中美关系再次紧张制约指数上行

7月21日,美方突然单方面要求中方限时关闭驻休斯敦总领馆,要求中国72小时内撤离,中美关系再次面临紧张格局,受此影响,市场情绪受到冲击,指数出现冲高回落,人民币汇率亦有所下跌。短期中美关系是影响指数短期走势的重要变量,仍存在较大变数,在中美关系未能缓解前,指数恐难以进一步上行。

2、人民币短期回落

北京时间7月23日09:15,人民币中间价报6.9921,下调203点,上一交易日中间价报6.9718,在岸人民币上一交易日收报7.0059。中美关系影响人民币汇率,人民币短期回落利空指数,中美关系若进一步恶化,人民币恐仍将继续走低,但中期看,人民币仍然维持稳健走势,中国经济基本面良好,人民币难以出现大幅回落,稳健的人民币将为指数走强提供支撑。

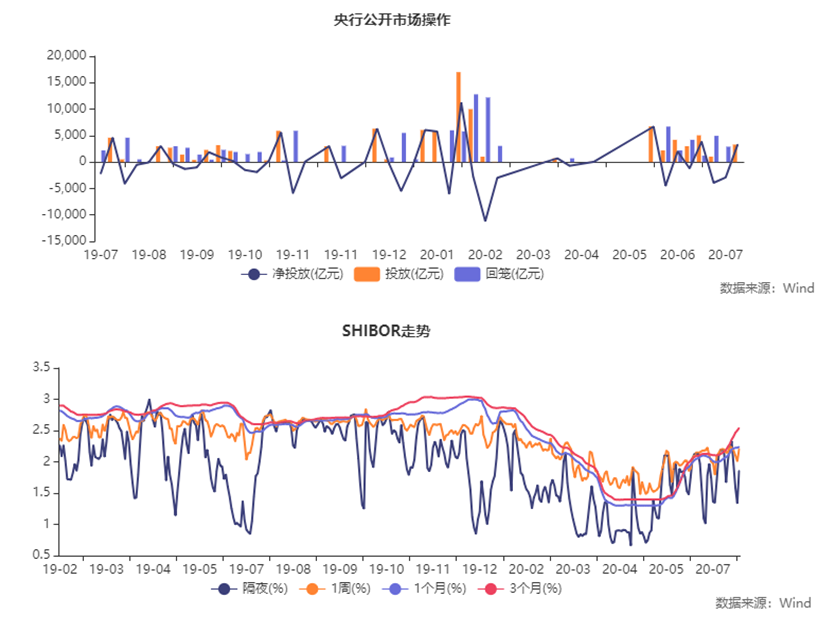

3、货币与利率:国内央行延续宽松货币政策

最新数据显示,上半年,社会融资规模增量累计为20.83万亿元,比上年同期多6.22万亿元;6月末广义货币M2同比增长11.1%,增速比上年同期高2.6个百分点;上半年人民币贷款增加12.09万亿元,同比多增2.42万亿元。从上述三组主要金融数据指标可看出,当前流动性合理充裕,上半年金融对实体经济的支持力度不断加大。在大额净投放的加持下,银行间市场隔夜资金价格大幅走低。7月以来央行的货币政策操作未进一步使用降准降息等操作,主要是通过公开市场操作、MLF等进行流动性调节。整体公开市场操作仍然维持净投放的格局。银行间资金利率也维持较低水平,显示市场资金面依然较为宽裕。

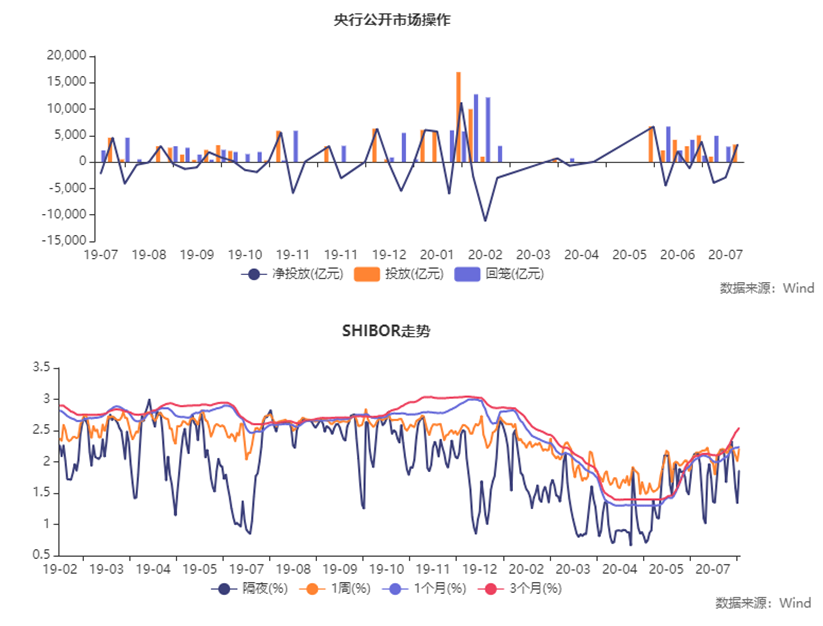

4、上证50估值水平回升至短期高位,有回调可能

短期股指的大幅上行带动市场整体的估值水平出现回升,上证50市盈率到达近2年高位,但相较于历史估值水平来看,依然处于中间位置,仍有进一步上行空间,但短期来看,较高的估值使得指数投资价值有限,估值水平短期大幅上行的空间不大。沪深300指数亦回到历史中间估值附近,中期看仍有向上空间,但短期进一步上行空间不大。

5、北向资金稳健流入

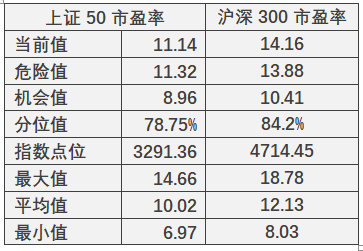

资金面流向看,截至到7月23日,北向资金本月来总体呈现流入态势,7月合计流入310.06亿元,其中,沪股通流入215.24亿元,深股通流入94.83亿元。但短期中美关系紧张导致市场资金有所流出,本周北向资金呈现净流出的态势,出现83.94亿元净流出。短期北向资金能否继续大幅流入A股存在一定不确定性。需要继续观察。

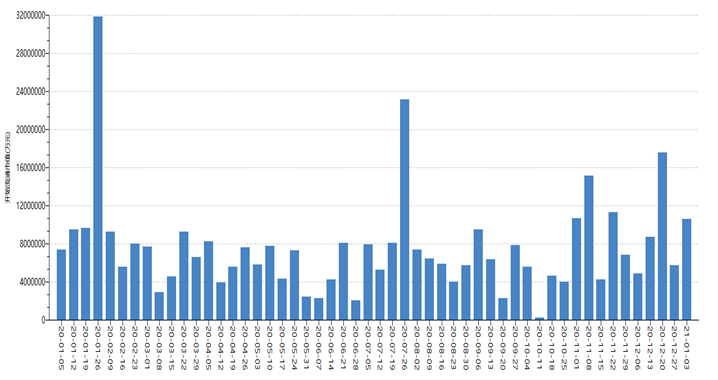

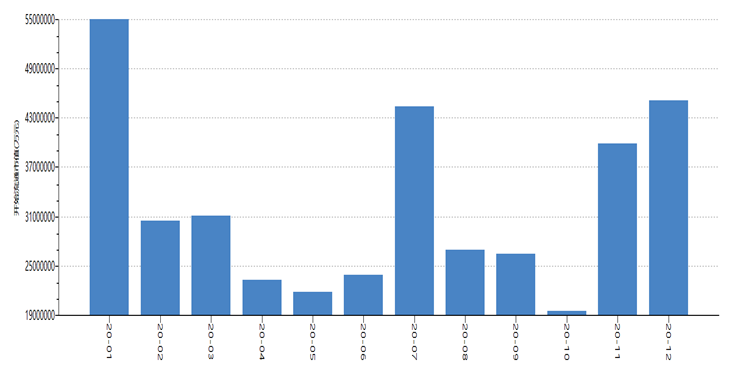

7月单月解禁将达到年度高位,短期对A股走势构成了一定冲击,但从目前的指数走势情况来看,解禁股压力对于股市影响有限,随着7月解禁股高峰过去,8月指数有望进一步上行,从未来一段时间解禁规模来看,11-12月解禁股规模将再次攀升,下半年股市仍需关注解禁股增加对于市场的影响。

图:北向资金流入趋势

图:2020年解禁市值(周)

图:2020年解禁市值(月)

6、结论:股市短期牛市格局形成

市场本轮大涨直接诱因在于上周五7月3日,证金公司证券公司转融通业务取消保证金提取比例限制,这直接缓解了证券公司开展两融业务时资金和证券来源的压力,扩大市场上融资融券余额的规模,对于提升券商盈利水平,满足投资者多方面的需求具有正面影响,券商板块因此收益。银行板块亦因前期银行获取券商牌照及资质等利好大涨。此外,资金面总体宽松及A股处于估值历史低位区间亦是股指大幅上涨的重要因素。股市牛市格局基本形成。

三、技术面:指数短期横盘整理,中期仍有望走强

2020年7月初,股市出现连续上涨,突破4400高位,短期来看,沪深300已经突破压力区,3900上方为今年1月的筹码密集区,后市将成为重要支撑,短期仍需要关注股市回调幅度,若回调后站稳4000点上方,后市有望继续上涨。

四、期权成交及持仓分析

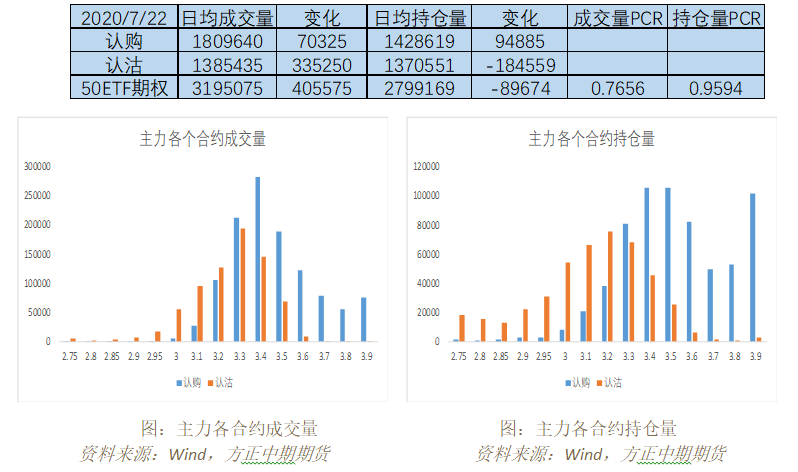

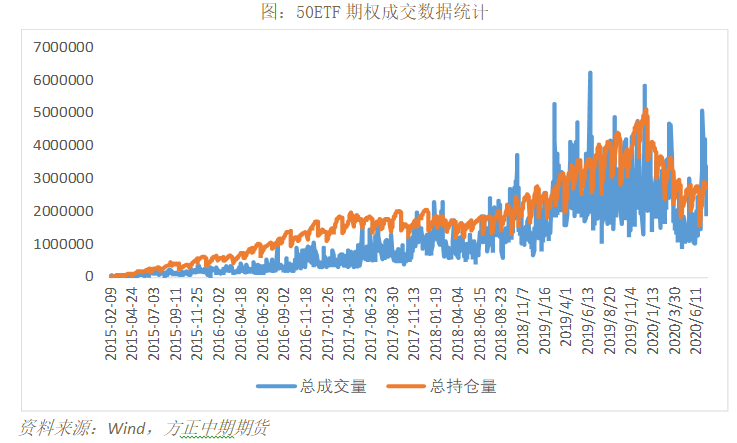

截止至2020年7月22日,50ETF期权合约总成交3069269张,较上一交易日增减1135527张,总持仓2763040张,较上一交易日增减15185张,成交持仓比59.4%。期权成交量认沽认购比0.6396,持仓量认沽认购比1.0323。

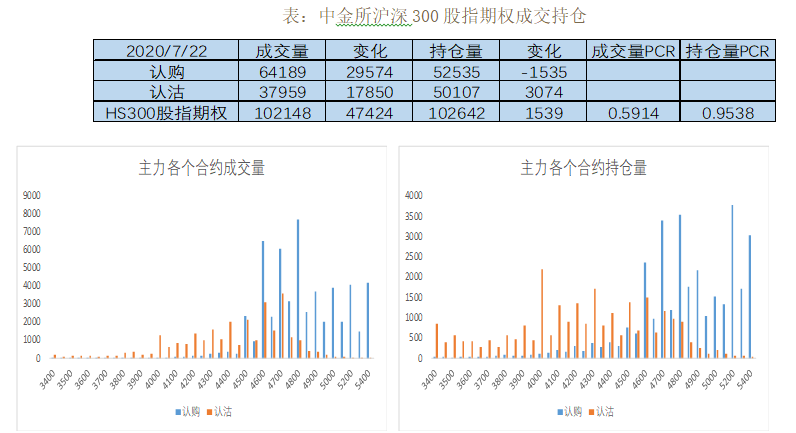

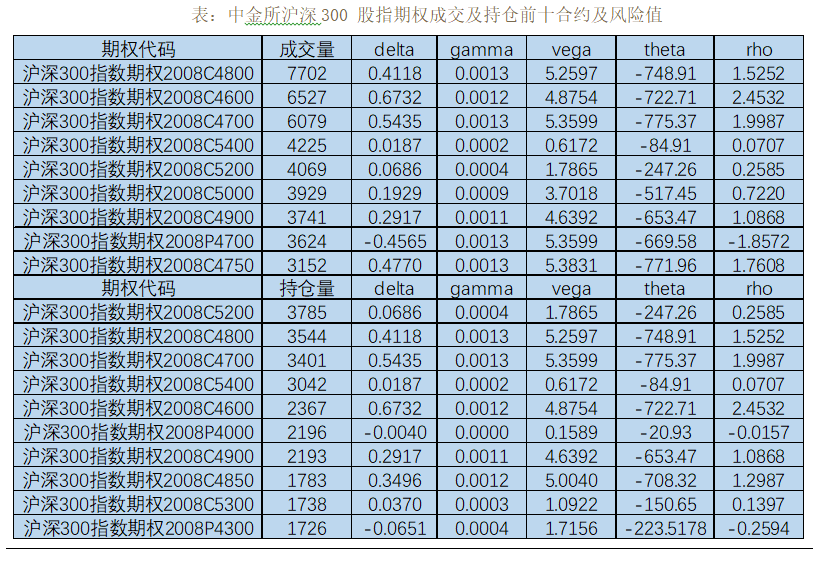

中金所股指期权总成交量为102148万手,较上一交易日增减47424张,持仓量为102642万手,较上一交易日增减1539张,期权成交量认沽认购比0.5914,持仓量认沽认购比0.9538。

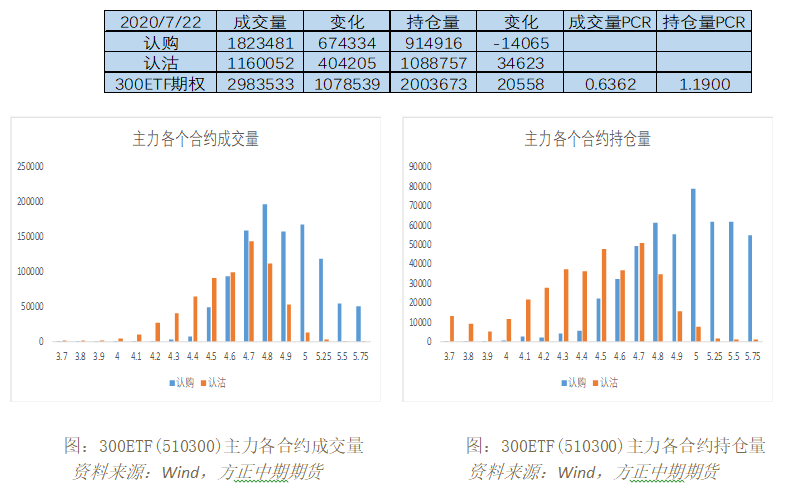

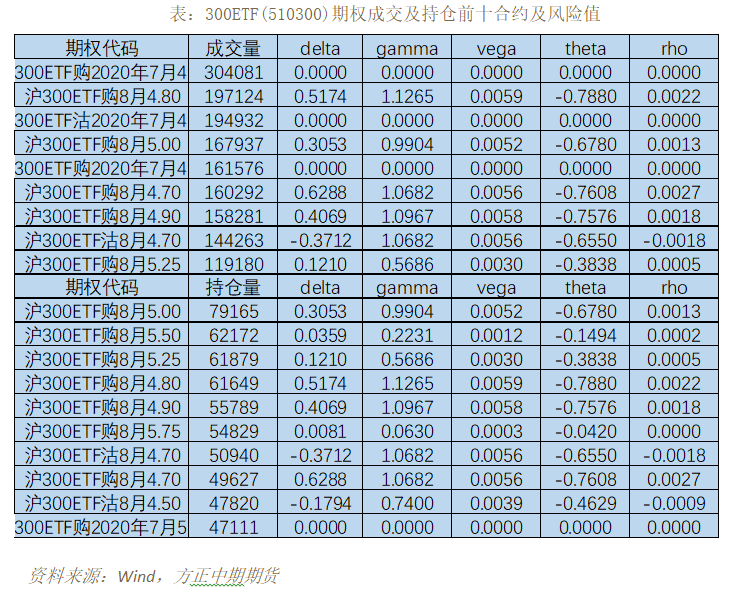

上交所沪深300ETF期权成交量2983533万手,较上一交易日增减1078539张,总持仓量为2003673万手。较上一交易日增减122212张。期权成交量认沽认购比0.6362,持仓量认沽认购比1.1900。

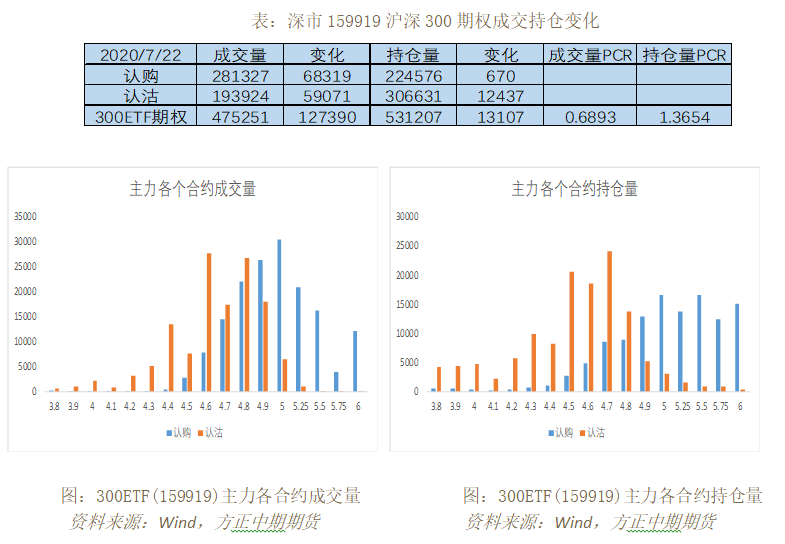

深交所沪深300ETF期权成交量475251万手,较上一交易日增减127390手,持仓量为531207万手,较上一交易日增减13107手。期权成交量认沽认购比0.6893,持仓量认沽认购比1.3654。

1、50ETF成交及持仓情况

2、300ETF成交及持仓情况

3、沪深300股指期权成交及持仓情况

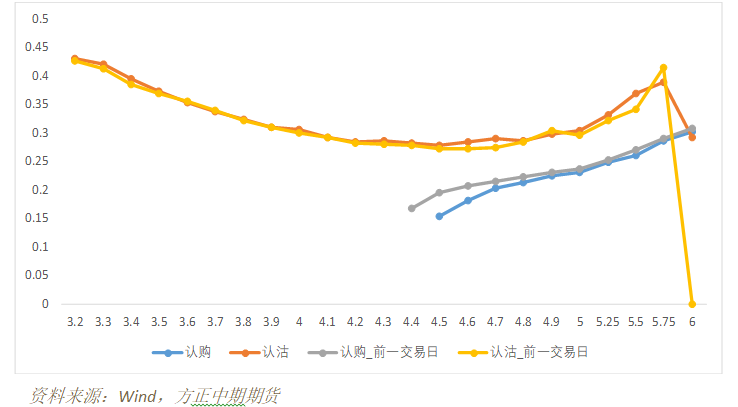

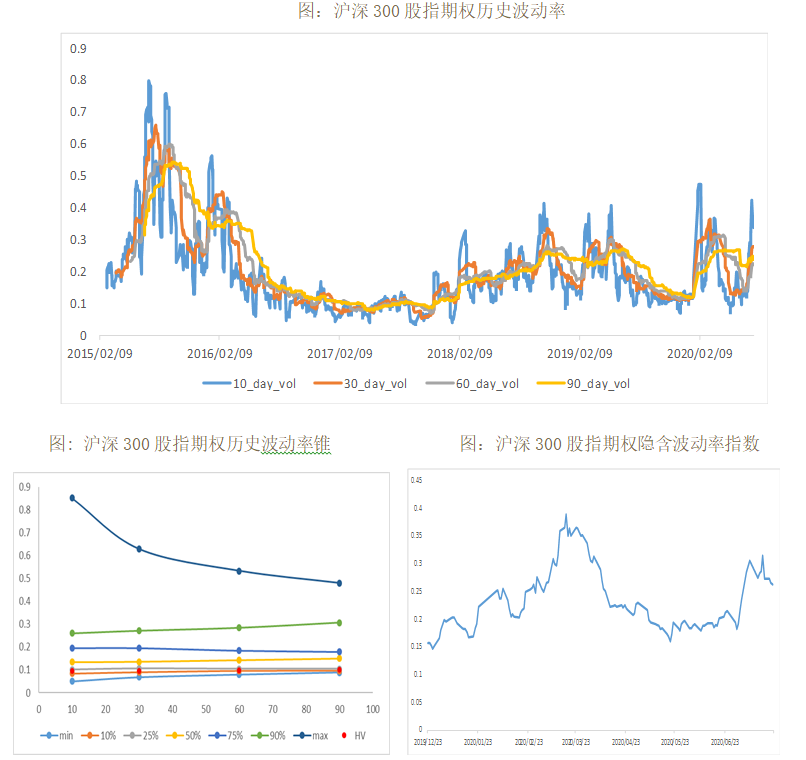

五、波动率分析

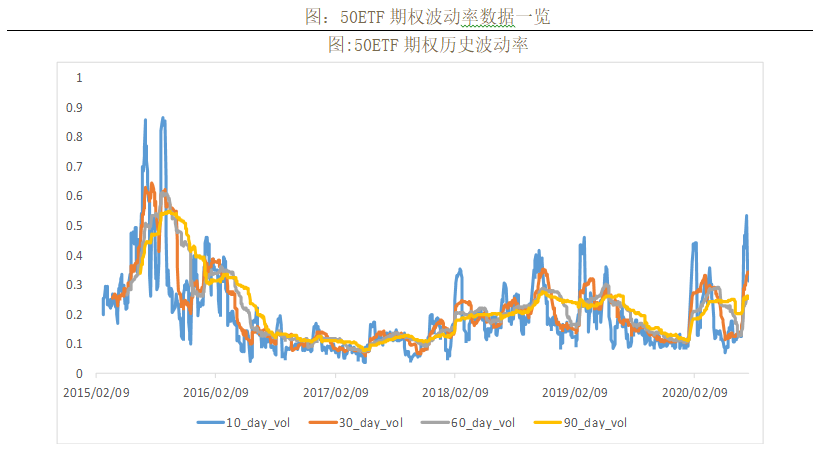

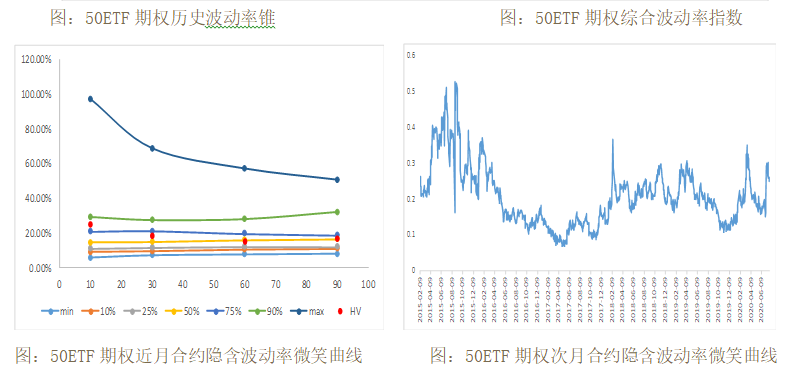

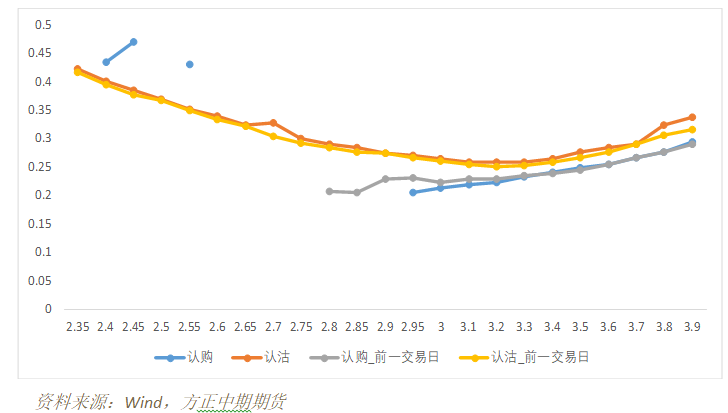

截止至2020年7月22日,50ETF标的10日、30日、60日和90日历史波动率分别为25.31%、18.64%、15.27%和17.12%。50ETF期权隐含波动率指数为25.07%。

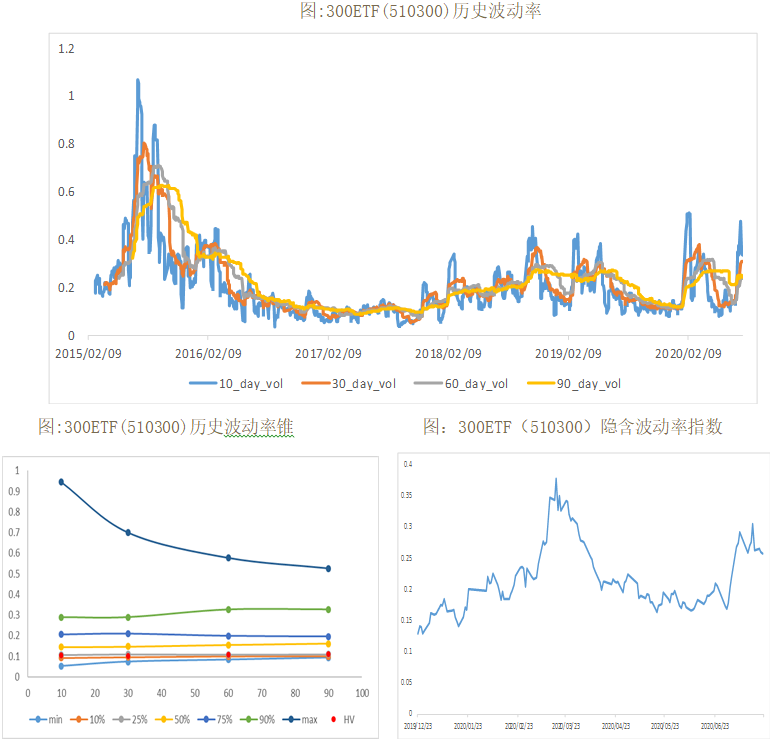

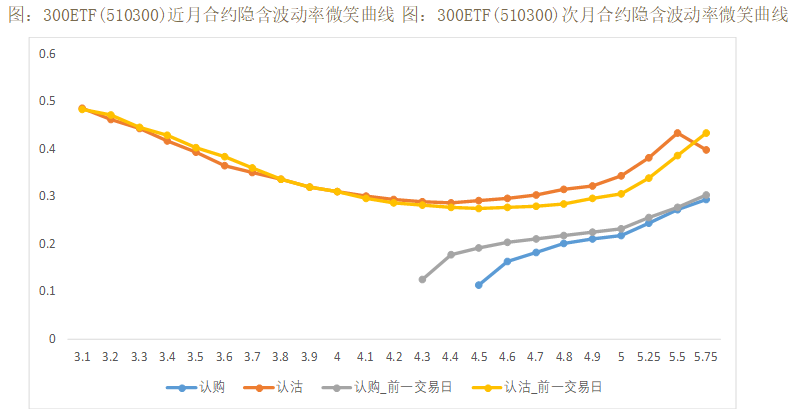

上交所沪深300ETF(510300)期权10日、30日、60日和90日历史波动率分别为27.44%,20.25%、16.50%和18.90%。期权隐含波动率指数为25.80%。

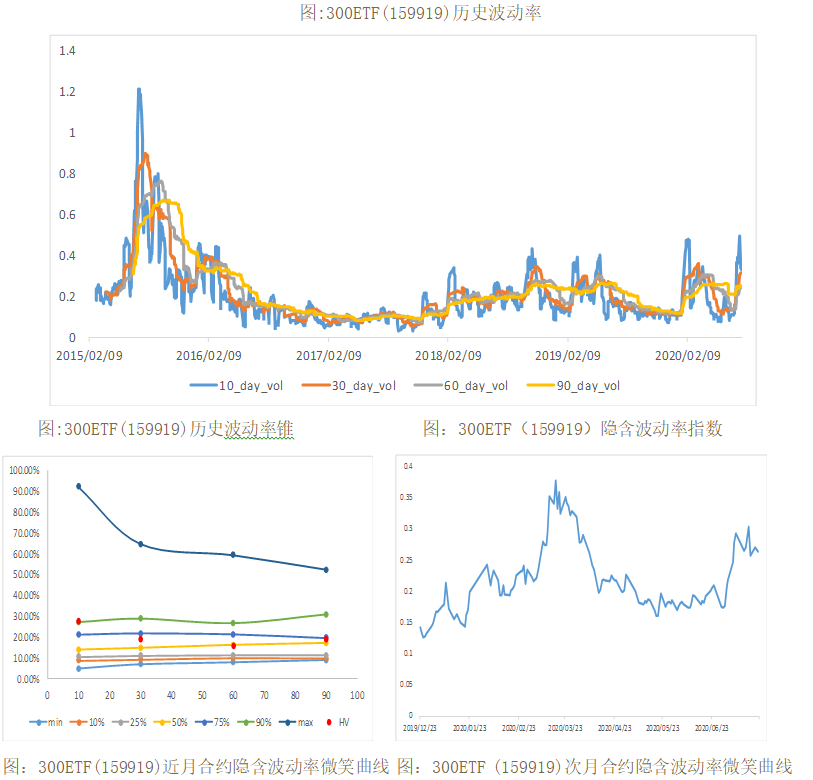

深交所沪深300ETF(159919)期权10日、30日、60日和90日历史波动率分别为27.54%,19.22%、15.86%和19.02%。期权隐含波动率指数为26.33%。

中金所股指期权10日、30日、60日和90日历史波动率分别为25.27%,17.91%、14.99%和17.18%。期权隐含波动率指数为26.32%。

1、50ETF期权波动率

2、300ETF期权波动率

3、沪深300股指期权波动率

六、策略推荐

股指期权策略:买入牛市价差

50ETF及沪深300ETF期权策略:买入牛市价差

做空波动率策略:卖出宽跨式策略

免责声明

我们力求报告内容的客观、公正,但文中的观点、结论和建议仅供参考,方正中期期货有限公司不承担因根据本报告操作而导致的损失,敬请投资者注意可能存在的交易风险。

本报告版权仅为方正中期研究院所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制发布,如引用、转载、刊发,须注明出处为方正中期期货有限公司。

相关推荐

-

国债期货日度策略20250808

08.08 / 2025

-

股指期货日度策略20250808

08.08 / 2025

-

方正中期有色金属日度策略20250808

08.08 / 2025

-

方正中期养殖油脂产业链日度策略报告20250808

08.08 / 2025

-

方正中期新能源产业链日度策略20250808

08.08 / 2025

京公网安备 11010502033121号

京公网安备 11010502033121号