【PTA】累库趋势不变 聚焦成本

01.08 / 2020

01.08 / 2020

2020年1月2日,因美伊冲突,国际原油暴涨带动PTA上涨,对于此我们的分析如下:

第一,中东地区地缘政治冲突并不会影响我国PTA供给,因为我国PTA几乎可完全自己自足;第二,本次事件传导逻辑为“原油-PX-PTA”,着重从成本端对PTA产生影响;第三,PTA目前仍处于累库通道,基本面并无利好提振。

就国际原油来看,我们认为中东局势的紧张情绪仍会持续一段时间,但从历史经验来看,中东地缘政治对油价的影响主要为脉冲式。目前国际原油价格已包含了美伊冲突,若想维持当前高油价甚至在当前油价水平上进一步上涨,需要中东地区发生实质性供应中断,目前来看,暂无相关迹象,且盘面已开始回吐部分涨幅。

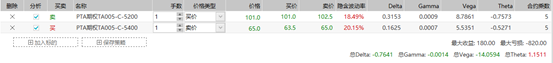

基于PTA累库基本面以及当前原油走势,我们认为其在上方5200元/吨附近存在较大压力,预计突破难度较大。期权操作上,推荐卖出牛市价差策略,建议卖出TA005C5200,同时为避免极端事件发生,建议买入TA005C5400。

一、中东地缘冲突并不会影响我国PTA供给

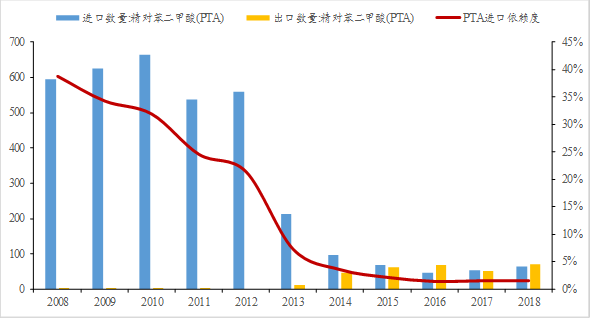

图1-1 PTA进出口年度数据

数据来源:Wind、方正中期期货研究院整理

图1-2PTA进口量月度数据

数据来源:卓创资讯、方正中期期货研究院整理

PTA对外依存度极低,国内几乎可完全自己自足。根据Wind的统计数据显示,2016-2018年,我国PTA进口依存度分别为1.49%、1.61%和1.62%,处于极低水平。这是因为随着近几年国内PTA新增产能陆续投放,国内PTA行业目前正处于供给过剩状态。从月度数据来看,2019年以来PTA进口量为5.7~14.40万吨/月。相对于342.8~390.2万吨/月的表观消费量水平而言,进口依赖度很低。

对于此次中东地区地缘政治冲突需要明确的是,我国PTA供应并不受到到实质影响或威胁。

二、影响逻辑聚焦成本端

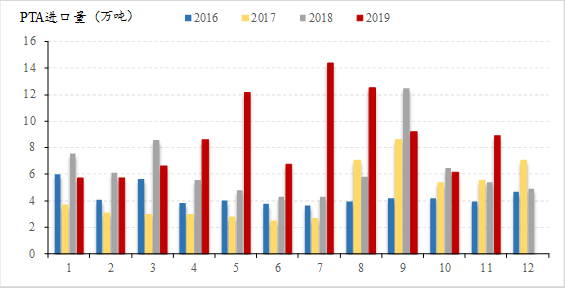

图2-1 PX价格 图2-2 PX-Nap价差

数据来源:Wind、方正中期期货研究院整理 数据来源:Wind、方正中期期货研究院整理

PTA产业链为“原油-PX-PTA-聚酯-纺织织造”,因此从产业链我们可以看出,此次事件影响逻辑主要为:国际原油受地缘政治拉涨,PX价格上涨,从而带动PTA价格上涨。诚然,原油上涨带动PTA上涨,会加速下游聚酯产销放量,但由于终端织机开工率目前已降至60%附近,且目前原油价格已出现见顶回落的迹象,除非后续国际原油暴涨,否则情绪面上对下游需求提振亦有限。

聚焦PTA直接上游PX,从PX价格表现来看,1月3日PX CFR中国价分别为842.17和850美元/吨,较上日分别上涨了7.5美元/吨和7.83美元/吨。PX价格有一定涨幅,但尚未触及12月27日高点862美元/吨附近。

12月中下旬以来,PTA成本端PX价格不断上涨,这主要是因为当时正处于PX年约谈判期,PX供应商和PTA工厂相互博弈,虽然浙石化一条200万吨/年的PX装置于12月初顺利投产,但由于福海创160万吨/年的生产线于12月中旬停车,且计划停车至2月底,这很大程度地抵消了浙石化新装置投产的消息。且听闻年约谈判期,PX工厂为保护自身的加工费,日韩货源有卡货的现象,这才导致了年末PX价格上涨。我们认为PX价格不会过度上涨,当前PX和PTA均处于薄利状态,如果PX价格过度拉涨,则PTA工厂检修将增多,以倒逼PX价格回落。未来PX和PTA均将面临过剩局面,两者将在博弈中寻求微妙的平衡。

就此轮事件来看,目前中东地缘政治无进一步恶化的迹象,国际原油在昨夜也回吐了部分涨幅。这也印证了我们的观点即地缘政治对国际油价的影响多为脉冲式的。随着成本端的回落,PTA也将跟跌。

三、基本面累库格局不变

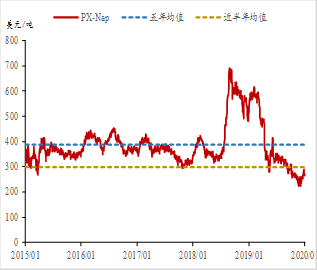

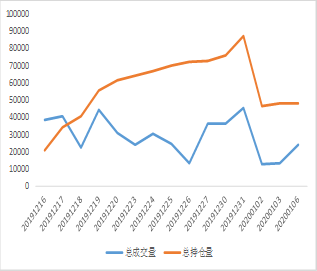

图3-1PTA工厂及聚酯工厂库存

数据来源:Wind、方正中期期货研究院整理

从PTA下游需求来看,截至2020年1月3日,聚酯工厂PTA库存在6-7天,而这一库存水平也处于每年的一个高位水平。这意味着,临近春节,下游聚酯企业原材料备货已基本完成,当前PTA新增需求难有跟进。

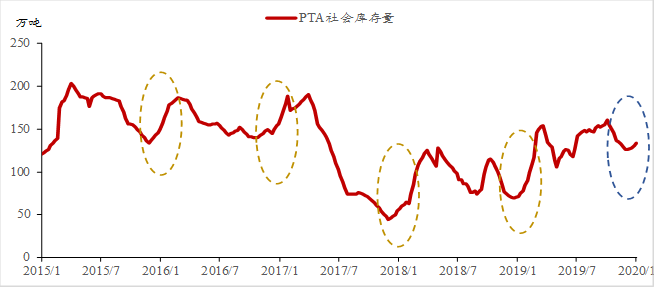

图3-2 PTA社会库存

数据来源:卓创资讯、方正中期期货研究院整理

从PTA社会库存总量来看,第一季度PTA大多处于季节性累库通道。这主要是因为春节假期,下游织机陆续放假,聚酯企业停车增多,导致PTA下游需求出现断崖式下跌。而PTA端多为大型装置,一般出现检修的状况较少。

就今年的情况来看,由于12月底PX价格拉涨过多,PTA加工费一度被打压至321元/吨,导致年底附近PTA工厂近期检修较多。但从数据来看,截至1月3日,PTA社会库存至133.40万吨,累库拐点已出现。这表明,尽管近期PTA检修较多,但四季度新凤鸣(220万吨/年)和中泰石化(120万吨/年)的PTA装置的顺利投产,以及下游需求的走弱,导致PTA开始过剩,而检修不过是减缓、放慢了累库的节奏,但难改整体累库的趋势。

四、PTA期权

(1)PTA期权成交持仓情况

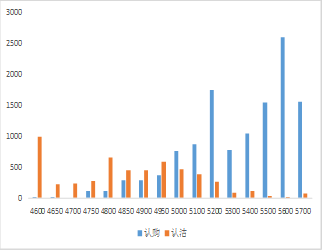

图4-1 主力合约各个执行价成交量 图4-2 主力合约各个执行价持仓量

数据来源:Wind、方正中期期货研究院整理 数据来源:Wind、方正中期期货研究院整理

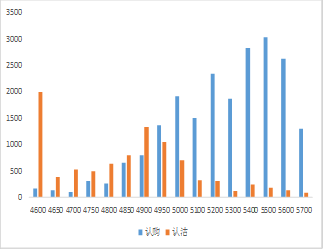

图4-3 PTA期权日成交、持仓量 图4-4 PTA期权成交PCR、持仓量PCR

数据来源:Wind、方正中期期货研究院整理 数据来源:Wind、方正中期期货研究院整理

截止至2020年01月06日,期权合约总成交23,791张,较上一交易日增加43.61%,总持仓48,223张,较上一交易日减少0.17%,成交持仓比49.34%。期权成交量认沽认购比41.15%,持仓量认沽认购比51.07%。从成交持仓情况来看,当前市场认购虚值期权交投较为活跃,市场对未来走势偏积极。

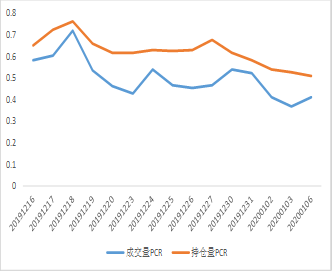

(2)PTA期权波动率分析

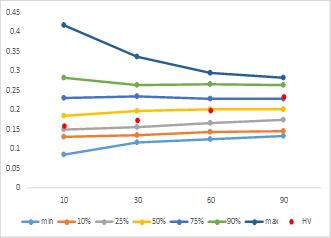

图4-5 PTA主连历史波动率 图4-6 PTA主连历史波动率锥

数据来源:Wind、方正中期期货研究院整理 数据来源:Wind、方正中期期货研究院整理

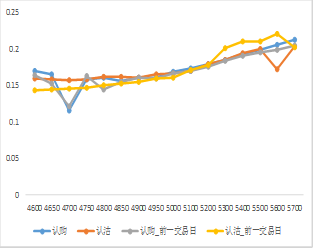

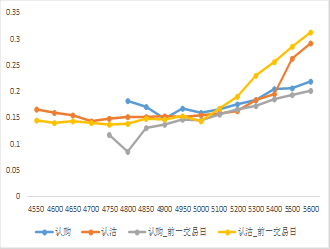

图4-7 PTA期权各期限隐含波动率走势 图4-8 PTA期权各执行价隐含波动率

数据来源:Wind、方正中期期货研究院整理 数据来源:Wind、方正中期期货研究院整理

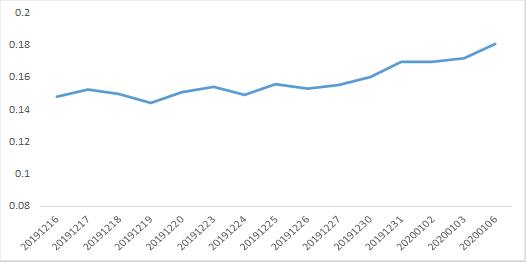

图4-9 PTA期权波动率指数

数据来源:Wind、方正中期期货研究院整理

截止至2020年1月6日,标的20日、40日、60日和120日历史波动率分别为17%、14.9%、15.37%和20.26%,处于历史中等偏下水平。202003、202005和202009期权隐含波动率分别为17.29%、17.81%和16.75%。总的期权隐含波动率为18.1%,从上市以后呈现逐步上升的态势。

五、总结与操作建议

结合当前PTA基本面情况,我们认为目前提振PTA价格的主要因素在于成本端。基于历史经验来看,地缘政治对于国际油价的影响主要是脉冲式的,目前国际原油已有冲高回吐涨幅之势,PTA进一步上涨空间有限,上方5200为较强压力位。在期货操作上,我们认为近期PTA主要跟随成本端波动,且受制于累库压力,PTA整体会弱于原油,若后续原油正式确认回调,可单边短线轻仓试空。在期权操作上我们推荐卖出牛市价差策略,即卖出TA005C5200,买入TA005C5400。

|

重要事项: 本报告中的信息均源于公开资料,仅作参考之用。方正中期研究院力求准确可靠,但对于信息的准确性及完备性不作任何保证,不管在何种情况下,本报告不构成个人投资建议,也没有考虑到个别客户特殊的投资目的、财务状况或需要,不能当作购买或出售报告中所提及的商品的依据。本报告未经方正中期研究院许可,不得转给其他人员,且任何引用、转载以及向第三方传播的行为均可能承担法律责任,方正中期期货有限公司不承担因根据本报告操作而导致的损失,敬请投资者注意可能存在的交易风险。本报告版权归方正中期所有。 |

|

行情预测说明: 涨:当日收盘价>上日收盘价; 跌:当日收盘价<上日收盘价; 震荡:(当日收盘价-上日收盘价)/上日收盘价的绝对值在0.5%以内; |

|

联系方式: 方正中期期货研究院 地址:北京市西城区展览馆路48号新联写字楼4楼 北京市朝阳区东三环北路38号院1号楼泰康金融大厦22层 电话:010-68578010、68578867、85881117 传真:010-68578687 邮编:100037 |

相关推荐

-

国债期货日度策略20250808

08.08 / 2025

-

股指期货日度策略20250808

08.08 / 2025

-

方正中期有色金属日度策略20250808

08.08 / 2025

-

方正中期养殖油脂产业链日度策略报告20250808

08.08 / 2025

-

方正中期新能源产业链日度策略20250808

08.08 / 2025

京公网安备 11010502033121号

京公网安备 11010502033121号